高配息是阻礙股價上漲的主因

日期:2021-12-04

許多投資者總喜歡用配息率做為投資決策,於是市場上紛紛出現高配息商品。任何投資商品除了配息之外,資本利得俗稱價差也是很重要的獲利來源,所以法人機構都會用總報酬評估投資績效,就是將配息及價差一起計算的投資報酬率。

雖然總報酬為專業機構所採用,但卻得不到散戶的認同,我百思不得其解。經過詳細探究原因,才發現許多投資者認為,只有配息才是真正拿到手的獲利,而價差是尚未實現的獲利,是有可能再跌回去的。

投資者對資本利得或價差沒信心,原因在於對股價的漲跌不夠理解。影響股價漲跌的因素,除了短期市場波動之外,另外一個重要因素是個股獲利持續成長,也就是盈餘一年比一年多。市場短期的波動造成的價差的確不可靠,但是因為實質獲利成長所推動的股價上漲,卻是扎扎實實的一波一波往上走。

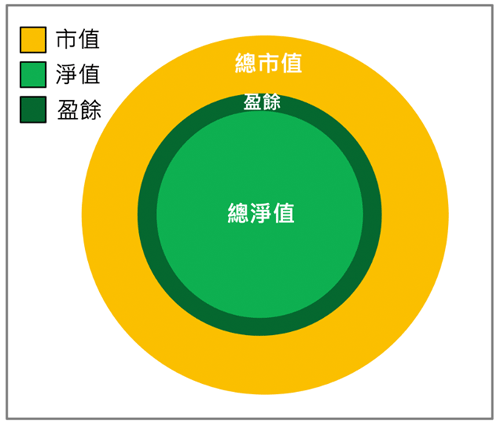

盈餘與市價的關係如圖 1所示,淺綠色的是股票的淨值,深綠色的是盈餘,而橙色的是市值。盈餘的金額是企業營運的獲利,表現在財務報表的綜合損益表。而市值是市場決定的,隨時都在變動。每一年的盈餘若沒有配發出去,就會加入淨值行列,也就是留在公司裡繼續投資。只要每年的盈餘持續上升,留在淨值的這塊餅就會愈來愈大,市場賦予的股價就會愈來愈高。也就是說,盈餘沒有以現金配發出去,總淨值這塊餅才會長大,總市值這塊餅才會跟著變大。

圖 1:市值、盈餘與淨值的關係

簡單說,短期市場波動所造成的上漲終究得校正回歸,獲利支撐的上漲猶如圖 1中綠色這塊餅,就會一直變大,股價就不會回頭,這樣的價差跟配息一樣都是透過營運獲利得來,都是一樣的扎實。就拿護國神山台積電(2330)這檔股票來看(如表 1),2013年度每股盈餘7.26元,2020年度每股盈餘19.97元,7年成長了175%。股價2013年平均收盤價104.09元,2020年則是378.65元,平均收盤價上漲263%。可以很明顯的看出,台積電股價上漲的支撐來自於獲利的成長。

再看台積電的現金配息,2013年每股盈餘7.26元卻只配發現金3元,剩下的4.26元留在公司持續投資,2020年每股盈餘19.97元,卻只配發現金股利10元,當然剩下的9.97元留在公司,所以台積電的淨值也是一路成長,這也代表綠色這塊餅也一直長大。盈餘留在公司沒配發出去,殖利率當然就低了,2013年時平均殖利率僅有2.88%,到了2020年的平均殖利率也只有2.64%,從現金配發的殖利率來看,實在不值得一提,但是股價成長卻是驚人,而且不會回去了。

台積電因為處於成長期,營收要成長就要蓋新廠房,就會需要注入資金,當然可配發的現金就比較少。等半導體產業處於成熟期時,需求不再成長,但也不會衰退,盈餘到時就會全部配發出來.到那時候股價就不再成長,殖利率就會攀高。也就是說,目前沒有配發回來的現金,就是期待未來可以配發更多現金回來。這就好似往上跳高,必須先蹲下來才會跳得高,道理是一樣的。

鮮明的對比就是中華電(2412),中華電的現金配息一直都很穩定,現金殖利率也比台積電多出很多。從表 1可以看出2013年每股盈餘5.12元,現金配息4.53元,盈餘的88.5%全部配發現金了。2020年更是厲害,每股盈餘4.31元,現金配息也是4.31元,盈餘的100%全部配發現金。當然殖利率就高居不下了。因為盈餘都配發出來了,所以淨值那塊綠餅一直沒有長大,股價當然也不會成長,2013年收盤平均價94.11元,2020年109.25元,只有微幅的成長16%。

道理也很容易理解,電信產業處於成熟期,中華電營收靠手機話費及上網,目前幾乎人有一機,所以營收已經到了飽和,每年營收幾乎沒有太大改變,獲利當然很穩定。營收不會成長,獲利也就不會成長,股價當然停滯不前。

同樣的道理也可以應用在ETF,目前台股的ETF一般分成市值型及高股息,最典型的代表就是0050以及0056這兩檔,0050的權值股包含了成長型及高股息,而0056則僅標榜高配息。

很明顯的,在2013~2020這期間,0050的價差就相當明顯,2013年每股盈餘3.31元,2020年每股盈餘5.19元,成長了57%。2020年度收盤平均價2013年為56.16元,2020年為96.94元,成長幅度為73%,可以看出盈餘及股價的關聯。而高股息的0056價差就很少,2013年每股盈餘1.82元,2020年每股盈餘2.34元,成長了29%。年度收盤平均價2013年為23.53元,2020年為28.54元,成長幅度只有22%。同時也可以看出0056的殖利率平均都比0050高出許多,但是股價成長就是比較少。

從產業生命週期來看,成長期之後才是成熟期,而成熟期之後就是面臨衰退期,所以成長期的股票之後,所面臨的只不過是成熟期,也還不至於落到衰退。只有成長期才會將盈餘留下再投資,股價才會穩定上漲,到了成熟期就會跟中華電一樣手中滿滿的配息,但是股價卻是長久聞風不動。

雖然台積電獲利高度成長,但並非每一檔低配息率的個股,都會向台積電一樣。即便盈餘再投入,但是獲利可不一定會成長,當然就無法帶動股價上揚。所以最好的方式就是投資ETF,一次持有一籃子股票,不追求每一檔個股獲利都會成長,只要能獲得平均即可,而這也是資產配置的精神。

就像追蹤台灣50指數的0050或006208,持有的都是台灣上市公司市值前50名的個股,並沒有刻意挑選成長股或高股息,十年含息年化報酬率13.6%,累積報酬率257.9%。而刻意高股息的0056,價差就有限了,十年含息年化報酬率8.69%,累積報酬率只有130.1%。

其實,高股息反而是推動股價上漲的反向指標,高配息率代表沒有持續投入,唯有再投資獲利才會成長。只要股價上漲來自於獲利的成長,這樣的資本利得就會是扎實的,投資者也不用擔心只是曇花一現。了解這些道理之後,投資者才能安心的享受資本利得所帶來的獲利。

表 1:不同年度的指標

| 股票簡稱 | 年度 | 每股 盈餘(元) | 現金 股利(元) | 平均現金 殖利率(%) | 年度平均 股價(元) |

|---|---|---|---|---|---|

| 台積電 | 2013 | 7.26 | 3.00 | 2.88% | 104.09 |

| 2020 | 19.97 | 10.00 | 2.64% | 378.65 | |

| 中華電 | 2013 | 5.12 | 4.53 | 4.81% | 94.11 |

| 2020 | 4.31 | 4.31 | 3.95% | 109.25 | |

| 0050 | 2013 | 3.31 | 1.35 | 2.40% | 56.16 |

| 2020 | 5.19 | 3.75 | 3.87% | 96.94 | |

| 0056 | 2013 | 1.82 | 0.85 | 3.61% | 23.53 |

| 2020 | 2.34 | 1.60 | 5.61% | 28.54 |

資料來源:除了0050及0056的每股盈餘怪老子自行計算,其他均為證交所 怪老子整理

平均現金殖利率 = 現金股利/年度平均股價