房貸怎麼挑最划算?

日期:2015-09-01

不管是購買新屋或者是換屋,通常得依賴銀行的房屋貸款,才能買得起房子。然而房貸的期間都很長,有的甚至於長達30年。選擇不同的貸款條件,對總利息的影響頗大。

貸款除了年利率之外,還有貸款期間、本金的攤還方式、月繳或雙周繳等不同約定條件,唯有對貸款多一分了解,才能做出正確的決策。貸款期間的長短比較容易理解,時間愈長總利息就愈多,而貸款償還方式、雙周繳及寬限期就比較複雜,需要試算工具幫忙分析。

貸款的還款方式分為本息平均攤還、本金平均攤還兩種。一般較為常用的還款方式為本息平均攤還。這兩種攤還方式又有何不同呢?那一種對貸款者比較有利呢?本息平均攤還具備兩項條件:

- 每一期繳納金額包含應繳利息及償還本金,兩者相加的金額必須一樣。

- 到了最後一期,貸款都應全部還清,也就是貸款餘額為零。

雖然每一期的償還本金加上利息金額都一樣,但是比例並不相同,每期繳款金額先扣除利息後,剩下的才拿來償還本金。本金每期都會償還,貸款餘額就會每期減少,利息也會跟著遞減。每期繳款的金額不變,所以償還本金的比重呈現每期遞增的現象。

本金平均攤還比較簡單,每一期償還本金的部位固定不變,等於貸款金額除上總期數,所以最後一期一定還清,而利息則是外加。利息是以貸款餘額計息,因為貸款餘額遞減,所以每一期的繳款金額也跟著遞減,第一期最高,最後一期最少。

低年數省利息應先考慮生活品質

兩種不同的還款方式,對每期繳款金額及總利息有何影響,才是房貸者關心議題。下表列出了不同還款方式,每期繳款及總繳利息該如何計算。本金均攤的繳款金額每期都不一樣,而且是遞減,只以最高繳款金額公式代表。

| 攤還模式 | 每期繳款/最高繳款金額 | 總繳利息 |

| 本息平均攤還 | =PMT(年利率/12, 總期數, -貸款金額) | =每期繳款金額*總期數-貸款金額 |

| 本金平均攤還 | =貸款金額/總期數 + 貸款金額*年利率/12 | =貸款金額*(年利率/12)*((總期數+1)/2) |

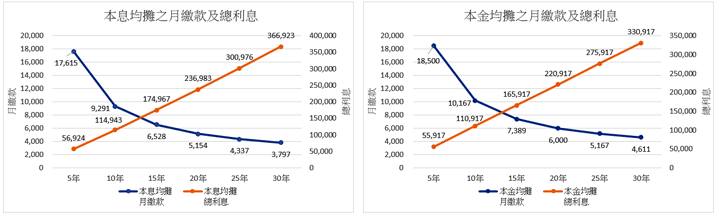

有了上述公式,就可以做個試算表來分析月繳款及總利息。圖一分別將兩種不同還款方式,以貸款年數為變數,劃出月繳款及總利息的折線圖。很清楚可以看出,當貸款年數增長時,總利息幾乎以線性方式增加。每期繳款金額卻剛好相反,低年數時開始時快速減少,高年數的下降幅度就不明顯了。

若是想要省下利息錢,貸款的年數愈短愈有利,只是貸款年數愈短時,每期繳款金額就愈高。那一點是折衷點呢?一般考量是在不影響生活品質的狀況,找出最短的貸款年數。

例如圖一的本息平均攤還,貸款年數從5年增加到10年,只不過多了5年期間,月繳款可以從1萬7,615元,快速降到9,291元,總繳利息增加了5萬8,019元,雖然多了利息但是每月繳款金額卻少很多。可是當貸款年數從15年增加到20年,同樣5年期間月繳款卻只降一點點,從6,528元降到5,154元,總利息卻增加了6萬2,017元。若選擇15年而不是20年,每期只要多繳一點,卻可以省下大幅的利息。

表一:貸款金額100萬、年利率2.2%

圖一:不同貸款年數之月繳款及總利息圖

還款模式的選擇

比較兩種本金攤還方式,本金均攤所繳的總利息比本息均攤還要少,這也是有人主張應該選擇本金均攤的原因。其實,不管是那種攤還方式,本金還得早、還得多,總利息就會比較少。本金平均攤還開始時,償還本金的部位比利息多,所以本金還得比較多、比較快,總利息當然少了。而本息均攤方式,一開始幾乎都在還利息,償還本金的部位較少,所以總利息就比較多。

本金平均攤的總利息雖然較少,但是每期繳款金額,卻跟上班族的收入有衝突。因為每期繳款都不一樣,第一期金額最高,然後依序遞減。而上班族的收入通常是固定的,而且隨著年紀經驗的增長,收入也是愈來愈多。對本金均攤貸款者而言,如果繳得起第一期的金額,為何不持續用這金額繼續繳款,讓繳款期間縮短。用第二期以後利息減少的部位來償還本金,總利息就更少了。

用圖一的例子來說明,貸款100萬,年利率2.2%、20年期,本息平均攤還每期繳款5,154,本金平均攤還的第一期繳款6,000元。既然每期繳得起6,000元,第二期以後就全部6,000元。這樣的條件下,多少期可以還清呢?可以用Excel的NPER函數計算,公式如下:

=NPER(期利率, -每期繳款金額, 貸款金額)

如果一期為一個月,每一期利率為:年利率/12。雙周繳時一期為兩周,每一期利率為:年利率/26。

以上述條件套入公式,得到貸款期間縮短至200個月,總繳利息19萬4,480元,比起本金平均攤還20年,總繳利息22萬917元,還要低許多。

計算方式如下:

=NPER(2.2%/12,-6000,1000000)

=199.08月

總繳利息

=6000*199.08 -1000000

=19萬4,480元

雙周繳的總利息會比月繳還要少,也是因為提早還款的道理。用原本月繳款金額的一半,當成雙周繳的金額,就足以提前還款。月繳一年繳本息12次,雙周繳一年繳了26次款(=52周/2),一年繳款金額相當於月繳13次,多繳了一個月的錢,本金當然還得比較快囉。

用上述公式精算一下,貸款100萬,年利率2.2%、20年期,本息平均攤還每月5,154。如果用一半的金額2,577元為雙周繳之每期付款金額,只要470.6期(18.1年)就可以還清【=NPER(2.2%/26,-2577,1000000) 】。總利息21萬2,736元【=2577*470.6-1000000】,比月繳的總利息23萬6,983元還要低。

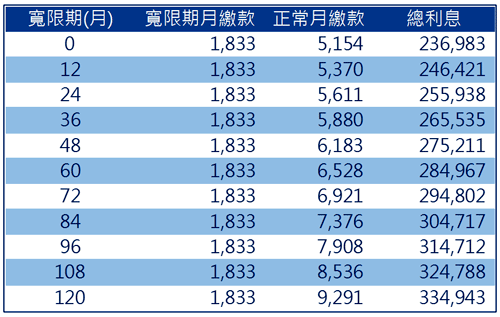

寬限期愈長,總利息愈多

並非每個貸款者目標都追求最少的利息,有些貸款者是以本金留的愈晚愈好,只是總利息就繳得多。這類貸款者都有資金需求,認為資金留在手中所創造的報酬率勝過貸款利率,所以才會希望寬限期愈長愈好,而不願意歸還本金。

寬限期就是在期間內只繳利息不還本金,但是本金終究得償還,由寬限期以外的期數平均攤還。寬限期數愈長,只是將本金的還款時間往後擠壓,利息當然就會多出來。下表是寬限期內及非寬限期的月繳款公式。

| 期間 | 每月繳款公式 |

| 寬限期內 | 貸款金額*(年利率/12) |

| 非寬限期 | =PMT(年利率/12, 貸款年數*12-寬限期數, -貸款餘額) |

總利息是每月所繳金額的加總,再減去貸款金額,公式如下:

=寬限期數*貸款金額*(年利率/12)+(總期數-寬限期數)*非寬限期月繳款-貸款金額

下表是100萬貸款,年利率2.2%,於不同寬限期下之月繳款(寬限期及正常)及總利息,可以看出寬限期愈長,總利息愈多,過了寬限期以後的每期繳款金額也增加了。結論是,想要省下利息就不要寬限期,如果資金才是重點,寬限期就愈長愈好,只是得要付出代價。

有了這些觀念及工具之後,相信對貸款會有一定的幫助,未來面對自己的房貸,就不再會徬徨無知了。

本文Excel可以點選下列圖示下載

| 攤還方式比較 | 寬限期 |

|

|

|