存股族必懂的特別股

日期:2017-04-06

特別股在台灣曾經沉寂了一段時間,自從富邦金於2016年發行一檔配息率高達4.1%的特別股,才再度引起了投資者的注意。接著,同年底台新金以及國泰金也相繼發行了特別股,台新金的配息率更高達4.76%,而國泰金也有3.77%。在目前郵局一年期定存年利率只有1.0%的情況下,這樣的配息率也確實誘人。

只是特別股的配息率並不等於報酬率,否則中鋼特的配息率高達14%,國喬特的配息率6.0%不是更好嗎?其實,特別股除了配息率之外,還有許多不同的條件要考慮,尤其是股利是否可累積、是否可轉換成普通股以及是否可收回等條件,都會影響到投資報酬率。

下 表整理出目前上市特別股的各種條件,早期發行的中鋼特及國喬特都是股利可累積的特別股,而且都不可回收。而最近金融控股公司所發行的特別股,除了股利不能累積之外,7年之後發行公司還有權以發行價格收回股票,發行條件較早期特別股還要差,所以投資者會要求較高的報酬率才划算。

| 特別股名稱 | 台新戊特 | 富邦特 | 國泰特 | 中鋼特 | 國喬特 |

|---|---|---|---|---|---|

| 股票代號 | 2887E | 2881A | 2882A | 2002A | 1312A |

| 發行日期 | 2016/11/28 | 2016/4/22 | 2016/12/8 | 1974/11/27 | 1984/8/29 |

| 發行價格 | 50 | 60 | 60 | 10 | 10 |

| 股息 | 2.38 | 2.46 | 2.26 | 1.40 | 0.60 |

| 累積股利 | 否 | 否 | 否 | 是 | 是 |

| 超額股利分配 | 無 | 無 | 無 | 有 | 有 |

| 剩餘財產優先分配 | 有 | 有 | 有 | 有 | 有 |

| 表決權 | 無 | 無 | 無 | 有 | 有 |

| 被選舉權 | 有 | 有 | 有 | 無 | 有 |

| 轉換權 | 無 | 無 | 無 | 有 | 無 |

| 現金增資認購權 | 有 | 有 | 有 | 有 | 有 |

| 盈餘轉增資配股權 | 無 | 無 | 無 | 有 | 有 |

| 資產重估增值 | 無 | 無 | 無 | 有 | 有 |

| 發行普通股溢價 | 無 | 無 | 無 | 有 | 有 |

| 處分資產盈餘 | 無 | 無 | 無 | 有 | 有 |

| 是否收回 | 是 (7年) | 是 (7年) | 是 (7年) | 否 | 否 |

資料來源:公開資訊觀測站

特別股的股價又如何評價呢?雖然特別股名為股票,但因為每年配息金額是固定的,股價就可以精準計算,所以上下波動的幅度就不會太大。市場習慣使用永續年金的現值計算特別股的股價,不過僅限於股利可累積且不可收回的特別股,公式如下:

股價 = 配息 / 報酬率

例如國喬特(1312A)每年配息0.6元,投資者若期望每年可獲得3.0%的投資報酬率,這檔股票的股價就值20元。報酬率是由市場決定,不同報酬率就會出現不同的股價。反過來,市場上的股價也反應出投資者要求的報酬率,只要將每年配息金額,除上市場價格就是投資者要求的報酬率。

報酬率 = 配息 / 市場價格

例如中鋼特(2002A)每股配息1.4元,目前(2017/3/10)的股價為42.6元,投資者用這樣的價格購買,投資報酬率相當於每年3.29%。國喬特每股配息0.6元,目前股價27元,所以投資報酬率為2.22%。也可以這麼說,特別股的報酬率是以市場股價回推,只有在初次發行時,市場價格才等於發行價格,配息率也才會等於投資報酬率。

中鋼特的發行價格10元,每股配息1.4元,所以發行時的配息率高達14%,而現在中鋼特現在的股價落在42.6元,報酬率只剩下3.29%。這意思是說,只有在發行時以10元買入中鋼特的投資者,才可以獲得每年14%的報酬率。若現在才去買中鋼特,就得用每股42.6元才買得到,每年每股獲得1.4元的配息,相當於3.29%的投資報酬率。

隨著股價的波動,投資報酬率也不一樣,以上述方式計算,台新戊特(2887E)每年報酬率為4.51%、富邦特3.86%、國泰3.60%,都只略低於發行時的配息率,不過再怎樣全部都比中鋼特的3.29%還要高,那是不是投資中鋼特比較不划算呢?

不能這樣看,因為發行的條件不一樣,導致報酬率也會不一樣。特別股的價值就在於配息,可是當公司沒有盈餘時,就沒有配息可以分配。如果股利是可累積,在沒有盈餘的年度,配息並不是不用配發只是先行記在帳上,等到公司有盈餘的年度還是得配發的。中鋼特及國喬特都是累積型,而最近金融控股公司所發行的特別股的股利都是沒有累積的,股利沒累積的風險就比較高,報酬率也要高一些才行。

可回收特別股 如同一檔會到期的債券

另外,特別股是否可收回影響報酬率更甚,特別股若不能收回,配息的現金流量才會相當於永續年金,才適用上述公式評價。特別股若在一定期間後就可以收回,就好似一檔期間不定的債券。若7年就收回,投資者等於買到一檔7年到期的債券,若10年才收回,就相當於10年期債券。

所以可收回的特別股只能用債券的方式來計算投資報酬率,列出不同年數收回的報酬率。只要用Excel 的RATE函數就可以計算年化報酬率,公式如下:

=RATE(年數, 配息金額, -股價, 發行價格)

例如台新戊特(2887E)特別股的配息是不累積,而且7年後可以收回。萬一持有這檔特別股的期間內,台新金的營運若沒有盈餘就領不到配息,而且不會累積,這種情況台新金就不會收回特別股,反正又不用配發利息當然沒有理由收回。如果每年都可以領到配息,7年後台新金就有可能收回,投資者就好似買了一檔7年期、票面利率4.76%的公司債券,若以目前股價52.8元計算,投資報酬率只剩下3.83%【=RATE(7,2.38,-52.8,50)】。

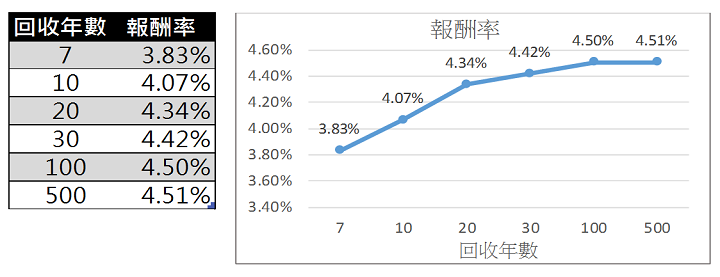

下圖是台新戊特2017/3/10股價52.8元,在不同收回年數的條件下,所計算的報酬率,可以看到收回年數愈晚、報酬率愈高,最後會貼近永續年金報酬率4.51%【=2.38/52.8】。目前4.51%的投資報酬率是假設台新金都不會收回特別股。

▼台新特(2887E)

小心未來升息造成股價下跌

特別股跟債券一樣都靠著配息獲利,債券有利率風險,特別股也一樣會有利率風險,也就是股價會隨著利率上下波動。就以中鋼特是民國63年11月27日發行,當時的發行價格為10元,配息率是14%。而現在中鋼特的股價已經升到42.6元,因為現在的利率相當低,投資只要求3.29%的報酬率,所以股價才會出現42.6元(=1.4/3.29%)的高價位。

中鋼特於63年發行,當時的定存年利率就已經高達12%,如果報酬率沒有比12%還要高,不會有投資者願意購買的,所以發行時的配息率為14%,股價10元。然而目前的定存利率只剩下1.0%,投資者每年只要有3.29%的報酬率就很高興了,所以即便股價高至42.6元投資者還是願意持有。

將來若是央行升息,投資者要求的報酬率也會跟著提升,股價就會跟著下跌。目前中鋼特的報酬率為3.29%,定存年利率為1.0%,風險溢酬等於2.29%,若將來定存年利率升至3.0%,那麼中鋼特合理的報酬率應該是5.29%,股價就有可能會掉至26.5元(=1.4/5.29%),這就說明特別股的股價會隨著利率變動而波動。目前投資者對定存股非常熱衷,許多人把普通股當成定存投資。

其實,想要投資定存股,特別股還更像定存,領取固定的配息至永遠,即便企業要收回股票,還得用發行價格收回,比起普通股還更穩定。只是特別股因為發行條件不同,投資者可以獲得的現金流量也跟著不同,投資報酬率也會不一樣,投資者想要從中獲利,就得詳細了解當中條件所代表的意義才行。