投資報酬率的深入探討

日期:2007-09-16

大部分的投資者都自認已經了解如何計算投資報酬率,其實一般人所了解的投資報酬率都還是一知半解,一旦投資情況較為複雜,就不知道如何正確計算了。這篇文章不僅能讓你正確了解投資報酬率的計算方式,亦將提出現金流量觀念,利用Excel提供的內部報酬率IRR函數,輕易的算出任何複雜投資情況的投資報酬率。

投資報酬率公式

投資報酬率公式如下:

投資報酬率 = (期末淨值 - 期初投資) / 期初投資

簡單說就是投資標的賺了(或賠了)相當於投資金額的百分比。10%的投資報酬率代表賺了投資額的一成。所以如果投資100萬就相當於賺了10萬。那麼100%的投資報酬率也可以說等於賺了一個資本。

例一:投資100萬於某基金,三個月後該基金現值103萬,由上面公式便可計算報酬率:(103-100)/100 = 3%

例二:投資另一基金50萬元,已經投資三年了,基金現值60萬,同樣利用公式計算報酬率:(60-50)/50 = 20%

例三:投資定存100萬元,一年後連本帶利領回102.5萬,所以報酬率等於2.5%,幾乎等於銀行的牌告定存利率。

年化報酬率

前面三個例子的報酬率,一個是3個月3%,另一個是3年20%,最後則是1年2.5%。每個報酬率的計算期間都不同,我們如何知道那一個投資表現比較好呢?這就好像在市場買水果時,有人賣3斤50元,也有人賣半斤10元,如何知道那一攤賣比較便宜?小學裡就有學到,必需換算成每斤多少錢,才可以直接比較。投資報酬率也是一樣,必須換算成等值的“一年”報酬率,又稱為年化報酬率,才可以知道那一個表現最好。但是,投資報酬率可不像水果,每斤多少錢可以直接除就可以。因為投資行為是以月複利計算,雖然無法直接用除法,但也還是有公式可循。

年化報酬率 = ((1+Rm)1/m - 1)*12 ; m是月數;Rm是報酬率

根據以上公式可算出前三個例子的年化報酬率:

例一: ((1+3%)1/3 - 1)*12 用Excel計算

=((1+3%)^(1/3)-1)*12

結果11.88%

例二: ((1+20%)1/36 - 1)*12 用Excel計算

=((1+20%)^(1/36)-1)*12

結果6.09%

例三: ((1+2.5)1/12 - 1)*12 用Excel計算

=((1+2.5%)^(1/12)-1)*12

結果2.47%

以上的Excel公式(本文藍色斜體都可以直接複製到Excel的儲存格裡)。

經由以上結果可以一眼望出例一的表現11.88%最為亮眼。

年化報酬率相當於銀行的定存牌告年利率,以例一來說,相當於存100萬到銀行以年利率11.88%,三個月後會拿回103萬。這樣便可以輕易看出年化報酬率的意義了。

複雜之投資報酬率

如果資金只有單筆投入而且沒有配息或部分贖回,那麼簡單的套用投資報酬率公式就可得到結果的。問題是大部分的投資行為都不是那麼單純,一般的股票每年固定會配息,而且同一檔股票於不同時期會買賣多次。債券基金除了淨值會波動外,而且每月會配息。類似這些情形,投資報酬率又是如何算呢?利用現金流量的觀念,使用Excel的內部報酬率IRR函數,可以準確及快速的算出非常復雜的投資報酬率。

一般坊間算法

一般坊間都使用簡單的計算方式:

投資報酬率 = 盈虧加總 / 投資額總計

這種算法是不考慮金錢的時間價值的算法,會造成報酬率很大的誤差。舉個極端的例子來說,同樣以100萬元投資台積電股票,三年後股票漲了一倍,賺了100萬,所以投資報酬率為100%,就在此時又投資100萬元加碼台積電股票,請問總投資報酬率如何算?一般投資者的算法是非常直接,將所有賺的錢除以全部投入金額加起來不就好了。根據這方法,全部投入金額已增加為200萬,可是只賺了先前的100萬。哇!投資報酬率一下子只剩下50%。怎麼會這樣,加碼前還有100%報酬率,怎麼會加了碼,立即少了50%的報酬率?這都是沒有考慮金錢的時間價值的結果。

當然以上舉的例子是極端了些,主要目的是要凸顯未計入時間價值的落差。另外再舉一個較實際的例子:

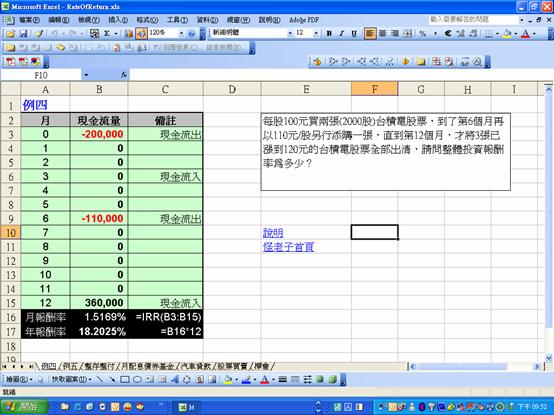

例四:每股100元買兩張(2000股)台積電股票,到了第6個月再以110元/股另行添購一張,直到第12個月,才將3張已漲到120元的台積電股票全部出清,請問整體投資報酬率為多少?

若用坊間算法:

總資額總計投入:310,000 (=100 *2000 + 110*1000)

盈虧加總:50,000 (=(120-100)*2000 + (120-110)*1000)

投資報酬率:50,000/310,000 = 16.13%。

這樣的算法是不正確的,因為第一次買的20萬元股票投資期間是12個月,然而第二次加買的11萬元,卻只有6個月的投資期:不同時期投入的資金,不可直接簡單的相加,去算投資報酬率。如果你把同樣的錢拿去銀行放定存,銀行可是會用複利來計算你的投資金額的。

正確的算法是模擬銀行的定存計算方式,將20萬元放定存一年,加上11萬放定存半年,到期後銀行會給付36萬,那麼算出類似這種給付方式的定存牌告年利率會是多少?這個牌告利率等於該投資的年化報酬率。銀行的計算的方式是這樣的:(天啊!怎麼又有數學。放心,不喜歡的人直接跳到內部報酬率章節吧!)

設年利率r,每月複利一次所以月利率等於 r / 12

200,000經過12個月的複利得到:200000*(1 + r / 12)12

110,000經過 6個月的複利得到:110000*(1 + r / 12)6

所以將下列公式求出r就是年化報酬率了:

200000*(1 + r / 12)12 + 110000*(1 + r / 12)6 = 360000 --------------------------- (1)

等號左邊就是投資部份的錢,等號右邊是到期拿回金額。糟糕,公式列得出來卻無法直接解,只能用代入法找出符合的值。所幸Excel IRR函數提供了我們便利的計算方式,可以快速得到r = 18.2025%,先不用管這數字是如何得到的,之後會有交代。可以用下列方式驗算,因為月利率等於年利率除以12,所以

月利率 =18.2025% / 12 = 1.51687%,因此:

200000*(1+1.51687%)12 + 110000*(1+1.51687%)6 = 239,601

+ 120,399 = 360,000

Excel公式 =200000*(1+1.51687%)^12 +

110000*(1+1.51687%)^6

上圖是例四的現金流量圖,實心的長條圖代表實際的現金流量。水平軸以上實心長條代表現金流出,以下實心長條代表現金流入。觀察上圖實心長條的數量剛好和公式(1)的項目數量一樣,都是3個。空心長條代表現金流量的終值,到期時:現金流出的終值加總

= 現金流入的終值加總

例五:

範例四並沒有談到股利發放,延續上例,增加了第3個月每股發放3元的股利,那麼整體報酬率又該如何計算呢?

同樣的,先把公式列出來,再利用Excel求出r即可。

200000*(1 + r / 12)12 + 110000*(1 + r / 12)6 = 360000 +

6000*(1+r/12)9----------- (2)

等號左邊就是現金流出(下圖的上半部),等號右邊是現金流入(下圖的下半部)。公式(2)的等號右邊有兩項,除了到期拿回的36萬元,應該還要加上第三個月拿到的股息6000元,但這股息一樣享有時間價值,所以應該有9個月的複利效果。現金流量如下圖:

再次利用Excel IRR函數求得r = 20.55%

200000*(1 + 20.55% / 12)12 = 245,195

110000*(1 + 20.55% / 12)6 = 121,796

6000*(1 + 20.55% / 12)9 = 6,991

245,195 + 121,796 = 6,991+360,000 = 366,991

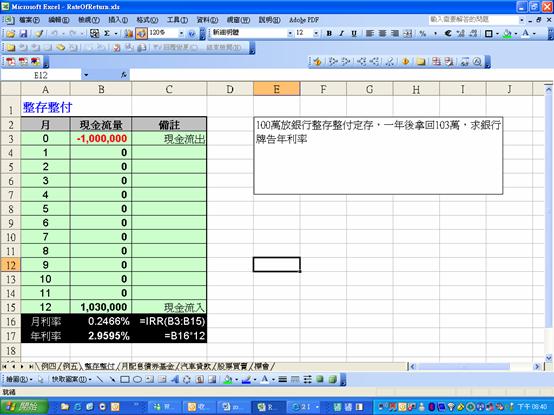

內部報酬率(IRR)

上述求得報酬率的方法是要求到期時,所有現金流出的終值,必須等於現金流入終值,經由這樣的條件所算出的報酬率稱為內部報酬率(Internal Return

Rate)。Excel提供了相當簡單的內部報酬率算法,只需要如下圖將每期的現金流量(B3~B15)列出來,然後於B16的儲存格輸入公式

=IRR(B3:B15),就會算出內部報酬率(IRR)了。因為一個月為一期,所以算出來的IRR為月報酬率,將月報酬率乘以12就可以得到年報酬率了。

下載本文使用之EXCEL檔案

每一期可以是任何期間,一年、一季或一個月,端看多久計算複利一次。若一個月為一期,算出來的IRR為月報酬率;若一年為一期,算出來的IRR則為年報酬率

要注意的是必須弄清楚,現金流量部份有正負之分。一般用法是現金流出為負數,現金流入為正數。例如拿出了20萬元及11萬元去買台積電股票,屬於現金流出所以是負值;配息6000元及賣出股票所得36萬元則是現金流入,當然就是正數了。

IRR之應用

因為IRR只需列出現金流量便可算出報酬率,應用之廣泛實在超乎想像。

整存整付定存

100萬放銀行整存整付定存,一年後拿回103萬,求銀行牌告年利率

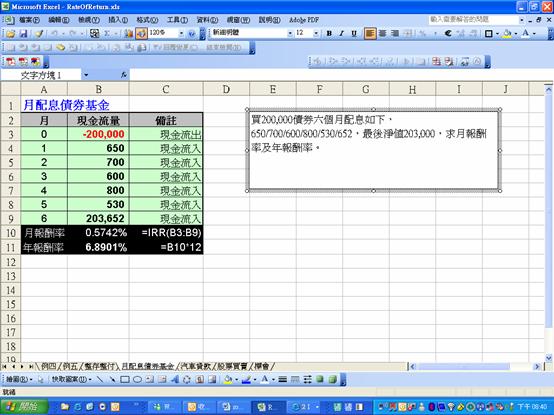

月配息債券基金

買200,000債券六個月配息如下,650/700/600/800/530/652,最後淨值203,000,求月報酬率及年報酬率。

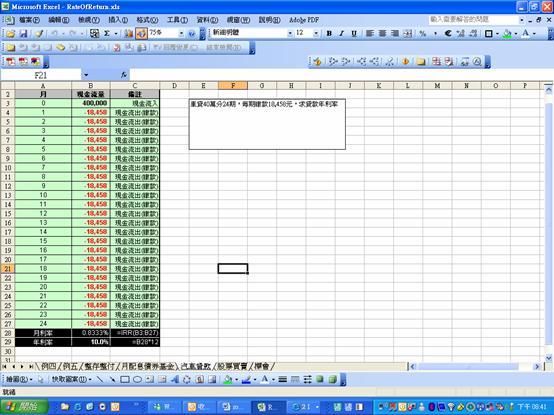

汽車貸款

車貸40萬分24期,每期繳款18,458元,求貸款年利率

因每期繳款固定,亦可用RATE函數 =RATE(24, -18458,400000)*12,結果一樣都是10%。

股票買賣

30元/股買進中鋼10張,第3個月配息2元/股,第5個月以33元/股賣出4張,第8個月以26元/股再買6張攤平,最後於第11個月時以30元賣出所剩12張股票,求該項投資之年報酬率。

標會

一年期之標會,外標型態,每會10,000元,第2個月標450、第3個月標320、第4個月標500,第5個月時以460將該會標下,相當於年利率多少的貸款?

附註:貨幣的時間價值

因為本文裡提到貨幣的時間價值,一提到金錢的時間價值就會用到複利公式。這裡特別將複利的觀念及公式複習一下,也提供初學者一些入門。

如果將本金100元以年利率10%存到銀行。第一年底時會得到10元的利息再加上本金100元,總共110元稱為本利和。第二年初將第一年底的本利和110元當作本金繼續存,第二年底時就會得到11元利息,再加上期初本金110元,總共121元。每期期末時,將期末本利和當作下一期的期初本金的計息方法稱為複利。

| 期初本金 | 利息 | 期末本利和 | |

| 第一年 | 100 | 10 | 110 |

| 第二年 | 110 | 11 | 121 |

| 第三年 | 121 | 12.1 | 133.1 |

| 第四年 | 133.1 | 13.31 | 146.41 |

| 第五年 | 146.41 | 14.641 | 161.051 |

上述例子是以一年結算一次利息,所以屬於一年複利一次。複利計算時間可以是一年、一季、一個月或者一天,但一般銀行的計算是以一個月為一期。

我們看第二年底的121是如何得到的:

設每一期初為A利率為r,期末利息為A乘以r,期末本利和 = A + Ar = A(1+r)。所以期末本利和為期初的(1+r)倍。上述例子r = 10%

= 0.1,所以1+ r = 1.1

121 = 110 x 1.1

= (100 x 1.1) x 1.1

= 100 x (1.1 x 1.1)

= 100 x 1.12

= 100 x 1.21

第二年期末值121等於100元乘以1.12

133.1= 121 x 1.1

= (110 x 1.1) x 1.1

= (100 x 1.1) x 1.1 x 1.1

= 100 x 1.13

= 100 x 1.331

第三年期末值133.1等於100元乘以1.13

可以看出經過 t 年時, 終值或稱未來值(Future Value)的公式如下:

FV = PV*(1 + r )t

用上述的公式,可以算出本金100元、10%年利率5年後的終值

=100*(1+10%)5 = 161.051

月複利範例

銀行都採用每月複利一次計算,用年利率2.2%來計算,存1萬元一年後可取回多少?

月利率 = 年利率 / 12 = 2.2% / 12 = 0.18333%

FV = 10000*(1+0.18333%)12 = 10,222

比起一年複利一次的結果10000*(1+2.2%)1 = 10,220還多了2元,還不錯啦!

現值 PV

PV = FV / (1 + r )t

現值的意義是將未來的貨幣換算成當今的價值。例如預計五年後小孩留學基金美金5萬元,如果美金定存年利率5%,現在該準備多少錢?

PV = US$50,000/(1+5%)5 = 39,176 ;

EXCEL公式 =50000/(1+5%)^5

意思是現在存US$39,174五年後自然會變成US$50,000。