做好財務規劃 拒當守財奴

日期:2016-04-07

蜜雪兒夢想去義大利旅遊已經有一段時間了,剛好一筆獎金的金額又足以完成心願,可是面對詭譎多變的未來,該保守的把這筆錢存下來,還是先實現心中的願望呢?實在是很難以決定,通常的結果出現兩極反應,一個是先花了再說,未來的問題先拋在腦後,反正船到橋頭自然直,到時再說吧。另一種極端則是過度保守,明明已經擁有足夠的消費能力,卻因為無法預知未來財務狀況,只好採取保守態勢先將這筆錢存下來。

其實,理財的目的並非當守財奴,不是犧牲現有的生活品質,換取愈來愈多的金錢。不只現在要活得精彩,累積的財富也必須足以支應退休生活,這才是理財的終極目標。要達到這樣的境界就得要有好的工具才行,就是做好終身財務規劃,清楚的了解未來可能的資產變動,才能有效達到目標。

財務規劃最好用的工具還是微軟的Excel或Google試算表,雖然網路也會提供線上試算工具,但是因為需要的參數太多了,經常讓使用者感覺困擾,使用Excel製作財務規劃則是相對容易。

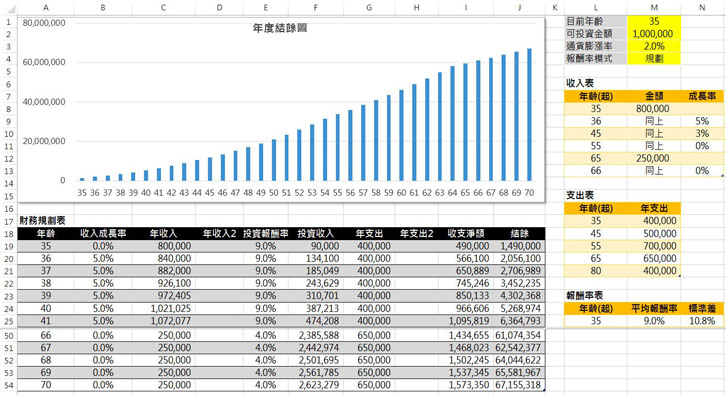

圖一是我所提供的退休規劃Excel,主要分為三大部分,右邊黃色的儲存格及表格是輸入的參數區,左下的財務規劃表則是35年的收支明細,可以看出每年的收入、支出、收支淨額以及結餘。左上的直條圖就是35年的每年結餘,可以清楚看出未來資產的變化及趨勢。

圖一:終身財務規劃

Excel試算表下載及使用說明

本文所用Excel試算表,只要點擊下列Excel圖示即可下載:

![]()

使用者根據自己的條件,輸入右邊參數的各項變數,左下的財務規劃表則根據這些參數,計算出各項明細。參數區黃色的儲存格以及黃色的表格都是可變動的參數,每個參數說明如下:

參數區各項變數說明

| 變數 | 說明 |

| 年齡 (儲存格M1) |

將使用者目前年齡輸入,財務規劃表的「年齡」欄位會自動列出往後35年的年齡,方便規劃表的閱讀。 |

| 可投資金額 (儲存格M2) |

目前可用於投資的金額,此金額包括現金、銀行存款、基金以及股票的資產現值之總和。自用房地產並不建議加入。 |

| 通貨膨漲率 (儲存格M3) |

通貨膨漲率用於調整年支出的金額,為了讓使用者便於規劃,支出表中的金額使用現值輸入,所以未來實際發生的金額必須根據通貨膨脹率以及年數做調整。預設值每年2.0%,是過去20年的平均通貨膨脹率。 |

| 報酬率模式 (儲存格M4) |

投資報酬率有「規劃」或「模擬」兩種模式可選擇,如果是「規劃」模式則固定用平均報酬率,若選擇「模擬」模式,則報酬率以亂數所產生的常態分配,平均值及標準差則是依「報酬率表」設定的數值。 |

|

收入表  |

財務規劃表之「收入成長率」以及「年收入」欄位,數值是根據參數區的收入表所產生出來。 收入表有三個欄位分別為「年齡(起) 」、「金額」、「成長率」,例如左圖的第一列為(35、80萬、空白),代表從35歲起收入為80萬。第二列 (36、同上、5%),代表自36歲起,根據去年經額以及今年的成長率調整。 |

|

支出表  |

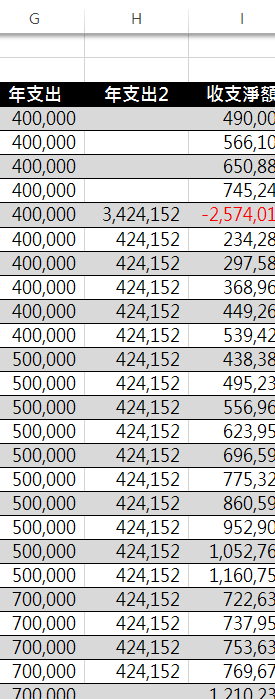

財務規劃表之年度支出分為兩項,一項是家庭經常性開支,必須經通貨膨脹率調整。另一項是非經常性開支,例如房貸、保險等支出,這類型支出並不會受到通貨膨漲的影響,所以不需要特別調整。經常性開支列在財務規劃表(圖一)的「年支出」欄位,非經常性開支列在「年支出2」欄位。 「年支出」欄位根據左圖之支出表自動填入金額,所以支出表也可以看成是描述35年每年支出金額。支出表依照不同年齡分成5階段。支出表有「年齡(起)」及「年支出」兩個欄位,裡面數值都均可自行變更,只是年齡的欄位必須從小排列至大,而該欄位的第一個數值無須輸入,該儲存格內含公式【=$M$1】,自動取用參數區的年齡數值,才不會有不同步的情況發生。 左圖的支出表,35歲起每年支出40萬元,45歲起每年50萬元,55歲時因為小孩上大學調整至70萬元,65歲起退休生活每年65萬元,到了80歲以後每年40萬元。 財務規劃表之「年支出2」欄位,視需要自行填入,沒有表格可以輸入,要注意的是該欄位不會用通貨膨脹率調整。 |

|

報酬率表  |

財務規劃表之「投資報酬率」欄位,會根據「報酬率表」所描述的數值一一填入。投資報酬率根據不同年齡層分成四個階段描述,第一個欄位為「年齡(起) 」,第2欄位為「平均報酬率」,第3欄位為「標準差」。 左圖的範例說明在規劃模式時,35歲起至44止的平均報酬率9.0%、標準差10.8%,45歲起至54止平均報酬率7.0%、標準差8.4%,依此類推。標準差的數值只有在模擬模式時才會使用到,規劃模式只會用到平均報酬率。 不同年齡的投資屬性不一樣,一般說來年紀愈輕可以承擔風險愈高,所以平均投資報酬率可以高一些,年紀大時就要相對減低。 |

範例說明

詹姆士目前35歲、已婚,夫妻年收入80萬元,預估至44歲前每年可以成長5%,45~54歲年成長3%,55歲至64歲零成長。到了65歲退休以後,只剩勞保老年年金每年25萬元的收入。

年支出部分以目前物價計算,目前為40萬元,45歲以後預估升高至50萬元,到了55歲時小孩都上大學,預估年支出升高至75萬元。到了65歲退休後仍然希望維持每年擁有65萬支出,直到80歲以後再降為40萬元。

累積資產預計投入股票型基金及債券型基金的組合,至44歲以前股票型基金比重較大,「股/債比」,預估平均報酬率可達成9.0%,標準差10.8%。45歲至54歲的「股/債比」維持5/5,預估平均報酬率可達到7.0%、標準差8.4%。55歲以後開始準備退休了,債券比重增加一成,預估平均報酬率可達到5.0%、標準差6.0%。到了65歲退休後,債券比重持續增加,預估平均報酬率可達到4.0%、標準差4.8%。以上的參數輸入如圖二所示。

圖二:James的參數輸入

觀察未來35年的財務狀況

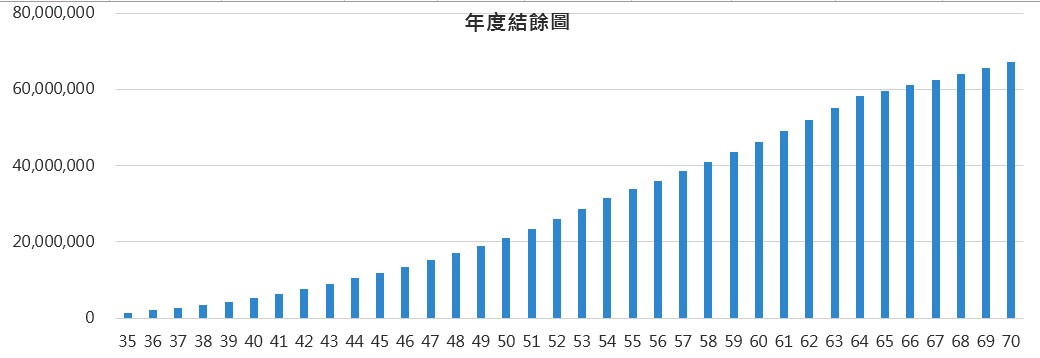

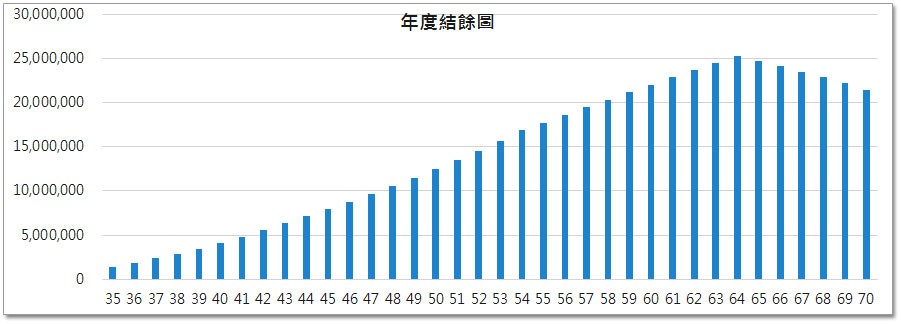

依照詹姆士的參數輸入,財務規劃表就會產出收支明細,70歲時累積資產為6,715萬5,318元。結餘如圖三所示,趨勢可以看出一路往上,如果所有收入及支出均按計畫進行,未來就不會有任何財務問題。

圖三:35年後的結餘圖

預估買房後財務狀況

哇!6,715萬,這金額實在是驚人。但是別高興太早,詹姆士尚未購買房子呢!買房之後財務會變成如何還不知道,而且連甚麼時候有能力購買都說不準,每月本息金額是否會影響生活,這些都是考慮因素,有了這工具就簡單了。

如果房價落在1,000萬元,三成自備款就是300萬元,貸款金額700萬元,假設年利率1.98%,試算一下每月得支付利息3萬5,346元,相當於每年42萬4,152元。

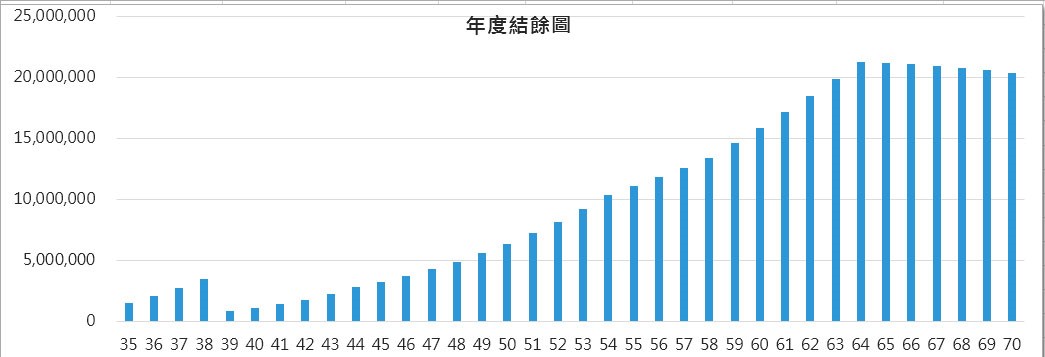

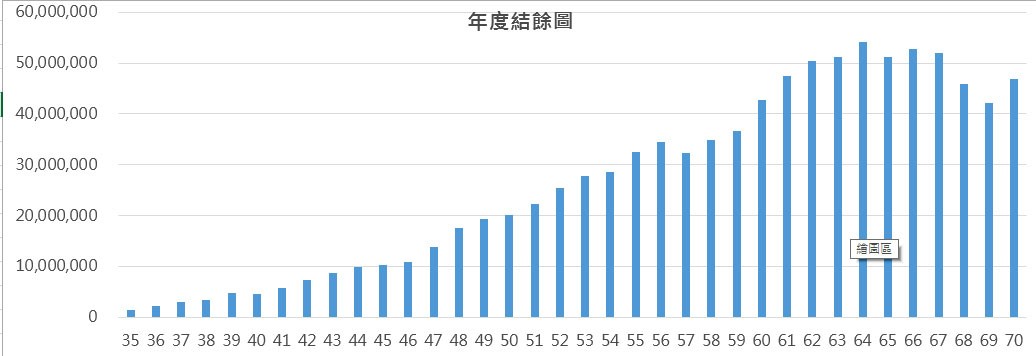

從財務規劃表的結餘欄位就可以看出,39歲的結餘為454萬5,863元,顯然該年就可以買房。這不屬於經常性支出,只要在「年支出2」的欄位輸入自備款以及本息繳款金額即可。39歲那一年輸入自備款300萬加本利共342萬4,152元,40~58歲均輸入42萬4,152元之本息金額。完成後立即可以看到未來每年之結餘,到了70歲時除了擁有房子之外,還有2,032萬4,338的結餘。唯一較不完美的是從年度結餘圖來看(圖四a),退休後的結餘已經已經呈現衰退的趨勢。

圖四a:

圖四b:買房之支出設定

當這些規劃均完成後,就可以考慮收到獎金20萬元,若用於義大利旅遊,對未來財務會有何影響,只要在「年支出2」欄位的第一列輸入20萬元,35年後的結餘從2,032萬降至1,856萬,嚴格說來影響不大,沒有理由放棄自己夢想,就放心的去義大利玩吧。

只會投資定存要非常節儉才行

若詹姆士只會投資定存,那麼報酬率就得重新預估過,必須設定每年只有1.5%,報酬率表的設定以及年度結餘圖如圖五所示,到了70歲時雖然還有2,145萬1,778元,但是從年度結餘圖來看(圖五),退休後就開始往下降了。還有,這是尚未買房的結果,若將購屋費用考慮進來,到了70歲僅剩496萬5,636元,顯然就無法支應退休生活,這時候若有一筆獎金,就得乖乖存下來才行,哪輪的到義大利旅遊。

圖五a:只會定存的報酬率及直線圖

圖五b:定存輸入平均報酬率1.5%

透過模擬了解實際狀況

除了財務規劃之外,還可以模擬報酬率波動的狀況,只要在參數區將報酬率模式(儲存格M4)選擇「模擬」,財務規劃表的投資報酬率欄位就不是固定的平均報酬率,而是用亂數產生的常態分配,可以從財務規劃表的「投資報酬率」欄位看出,每年的數字都不一樣,當然投資收入就會不一樣,結餘也會不同。按一下F9鍵,就會重新再模擬一次。透過這樣的模擬,可以了解資產配置是否恰當。

圖六:模擬年度結餘圖

看見未來財務藍圖有了財務規劃工具,才有能力預知未來的財務狀況,才能夠做好財務決策。這個財務規劃試算表適用任何年齡層,從剛出社會的新鮮人,到退休族群都用得著,是非常好用的財務工具,趕快下載用看看喔。

本文刊登於Smart智富月刊212期74頁(2016 4月)