負利率時代 定存族該何去何從?

日期:2016-10-01

看著一天比一天還低的利息收入,除了定存之外,還有哪些投資是可以獲利?確實,在各國央行相互推出負利率的情況下,投資者何去何從著實令人省思。負利率代表借錢除了不用支付利息,還可以收利息呢!然而,大家瘋了嗎?如果真的這樣,應該沒有人要工作了,反正借錢就有得賺,而且借的愈多賺得愈多賺得愈多。

其實,負利率還不至於這樣,如果定存出現負利率,投資者決不會將錢存到銀行去,至少放抽屜裡還不用支付利息。銀行則是靠民眾的存款來賺錢,如果沒有人願意存錢那銀行還賺甚麼。而負利率也絕不會出現在貸款,否則一窩蜂的大家都去貸款了。負利率只是各國央行抑制存款回存到央行,迫使商業銀行把存款拿出去投資,刺激經濟復甦的一種手段。

然而負利率造成定存無利可圖這也是事實,面對這樣狀況又該如何調整投資方向呢?其實根本並不需要有特別改變,只要跟以往一樣投資就好。該投資甚麼標的及配置跟利率水準無關。並不是在利率高時投資定存的獲利就足夠了,而利率低時因為定存沒有賺頭,所以得改變投資方向。當定存利率高的時候,投資股票或債券的報酬也會比定存利率更高,當利率處於低檔時,雖然定存無法獲利,但股票及債券仍然具有報酬。

投資可獲得的報酬可以用下列公式表示:

投資報酬率 = 無風險報酬 + 風險溢酬

無風險報酬可以以定存當作代表,如果定存利率高,若風險溢酬沒有改變,債券殖利率以及股票報酬率就會往上墊高。當零利率或負利率時,所有投資就只剩下風險溢酬的獲利了。所以說不管利率是高還是低,只要承擔風險(例如投資股票或債券)才可獲得比定存還要高的報酬。

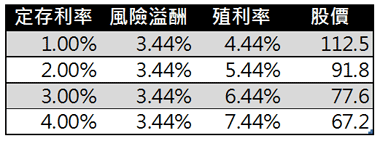

舉個實際例子就清楚了,中華電2016/9/12的收盤價每股112.5元。若以配息5元計算,相當於4.444%的殖利率。目前定存年利率只有1.0%,用上述式子來看,市場認定中華電3.444%的風險溢酬(4.444% - 1%)。接著思考一件事,假若在中華電的競爭力沒有衰退的情況下,預估往後的配息也都還維持每股5元,那麼股價可能會掉到80元以下嗎?相信大家心中的答案應該是“不會吧!”。

如果定存利率沒有調整的情況下,我也同意不會跌這麼多。但是,萬一將來銀行的定存利率揚升到4.444% (請先不要抗拒,我是說萬一啦),請問大家還願意用每股112.5元購買中華電嗎?相信讀者同意應該不願意,因為投資中華電的報酬竟然只跟定存一樣,那誰還去投資中華電。

那麼每股多少元才有人願意買呢?投資者會先計算要求報酬率,也就是4.444%的定存利率,再加上3.444%的風險溢酬,相當於7.888%的殖利率。所以股價應該反應至每股63元,才能滿足投資者的要求報酬。當然,定存利率要升至4.444%可能不容,但是3.0%的定存利率不是不可能喔,那麼股價跌到每股78元一點都不誇張,因為除非高於6.444%的殖利率,否則投資者不會買單的。

也就是說,風險性投資的報酬率並不是固定的,會隨著定存以及本身的風險而改變。同樣的中華電股票,目前只有4.444%的報酬,當定存利率往上走,投資中華電的報酬率就會更高。所以說,不管定存利率多少,投資中華電都可獲得比定存更高的風險溢酬。

表一:中華電股價對定存利率可能的影響

負利率時代該如何投資,應該是針對定存族群。坦白說,如果除了定存之外,也沒投資過股票或債券的人,即便是負利率,也沒有能力可以從其他風險性資產獲利,因為沒有一項投資是保證賺錢的。若因為負利率關係只好盲目投資,只會造成更大的損失而已。唯有學會風險性商品的投資,願意承擔風險來獲取超額的報酬,才是根本解決之道。這樣,不管定存利率高還是低,都能夠獲得比定存利率更高的報酬。

投資並不是只有定存及高風險的股票可選擇。債券的風險程度就介於定存及股票之間,而報酬率也同樣介於兩者。而且,不同的類型的債券又具有不同程度的風險,對只會定存的投資者,我非常推薦投資等級的全球債券型基金。以長期投資的觀點來看,這類型基金的風險只比定存多一點點,而報酬率又可以比定存還要好。對風險忍受度相當低的投資者,也可以選擇公債基金,只是報酬率會少一些而已。其實,投資並非要求最低風險,而是適度的承擔的風險,享有較高的風險溢酬,而投資的藝術就是在風險與報酬中,找到一個適合自己的平衡點。

為何債券的風險只比定存大一點點,原因是債券的特性跟定存非常類似,都是固定收益商品。定存是將資金借給銀行獲取利息,公債是將資金借給政府也是獲取利息,而公司債就是將資金借給企業,也是靠利息獲利。既然都是將資金借出,靠著利息獲利,只要不要被倒帳就一定不會虧損了。

可是,投資定存不曾虧過錢呀,而債券型基金的淨值起起落落,媒體都會報導,當殖利率往上升時,債券型基金的淨值會往下掉,當然就會造成虧損。雖然債券價格會隨著利率上下波動,但這是因為債券可以在市場上交易,才會出現價格變動。只要回歸借貸本質,持有到期本息都可拿回不只不會虧本,連投資報酬率都可以預估出來。所以這筆資金必須是閒錢,在一定期間內不會用到才行,例如是退休準備金,通常都在一定年數之後才會使用到,就非常合適投資債券型基金。

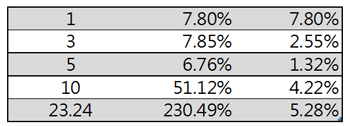

至於要投資哪一種債券型基金呢?最簡單的方式是持有全球綜合債券型基金,或者是追蹤巴克萊全球債券指數的ETF。表二列出了巴克萊全球綜合債券指數,在不同期間的累積報酬率及年化報酬率,從1993/6/3至2016/9/13這23.24年,累積報酬率高達230.49%,相當於5.28%的年化報酬。

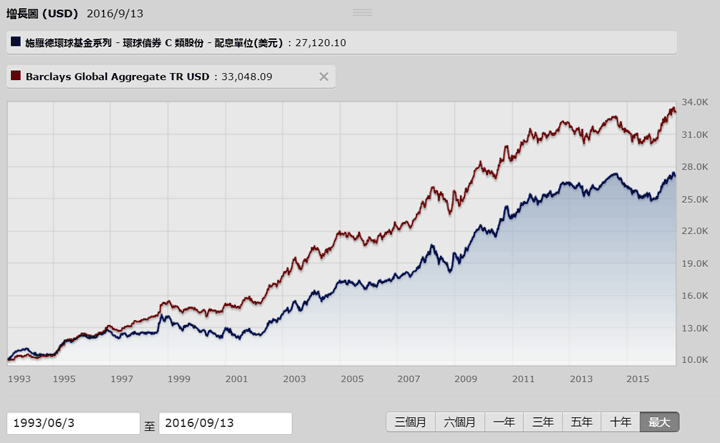

圖一是這23年間的走勢,不論是巴克萊債券指數或者是債券型基金,即便會上下波動但波幅都不大,都是緩步往上的趨勢。如果不是這樣的走勢,我們反而會問資金都跑到哪裡去了。不是嗎?債券型基金持有債券,本息都拿回來就一定有獲利才對。

表二:巴克萊全球綜合債券指數的績效

注:最後一列期間23.7年為1993/6/3~2016/9/13

圖一:全球債券型基金的績效圖

資料來源:晨星網頁

投資理財老練的一群,不管利率處在高檔或低檔,都不會將錢投資在定存。這一群人相當清楚了解留在舒適圈中,雖然不會有風險,但是卻只能接受最底層的報酬,所以負利率對這類族群的影響不大。但對於只會投資定存的人,我會建議開始學習債券型基金,畢竟這類投資商品性質跟定存非常類似,只要多承擔一點的風險,就可以獲得比定存高一些的報酬。有時候想一想負利率並不是全然不好,至少可以強迫自己接觸風險性商品,相信在未來投資理財這條路,應該可以走的更寬廣。

本文刊登於Smart智富月刊218期(2016

10月)