中美貿易大戰債券是最佳避風港

日期:2019-05-31

美國總統預計5/10日開始對中國2,000億美元商品課徵25%的關稅,導致全球股市出現恐慌性賣壓,中國股市以及台灣的中概股紛紛受重創,許多投資人甚至擔心是不是股市大空頭的前兆,現在的持股該賣嗎?

其實,美國對中國課重稅主要目的是施壓,希望中國可以加速談判,只要中國願意退讓,關稅就會恢復正常,股市就可能上揚。只是,萬一中國真的是鐵了心硬幹,造成雙方經濟的衰退,股市真的就會面臨大空頭。正反兩面都可能發生,買也不是賣也不是,這才是傷腦筋的地方。

然而平時若是做好股票及債券的資產組合,就不用理會這些突發狀況,讓股債自然平衡。未來股市本來就不可測,波動也是正常的現象,所以才需要股票及債券相互配置,因為兩種資產具有某種程度的負相關。景氣好時股市就會上揚,景氣低迷時股市就會下跌,而公債殖利率走勢又跟經濟景氣直接相關,間接造成股市的走勢跟債券走勢相反。當股票在高點時,殖利率也跟著是高點,所以債券價格就是低點。當股市重跌時,殖利率也會處於低檔,債券價格就在高點,透過這樣的現象,就可以考慮部分做股債轉換。詳細解說可以參考鏡周刊《股債轉換時機 看殖利率曲線》。

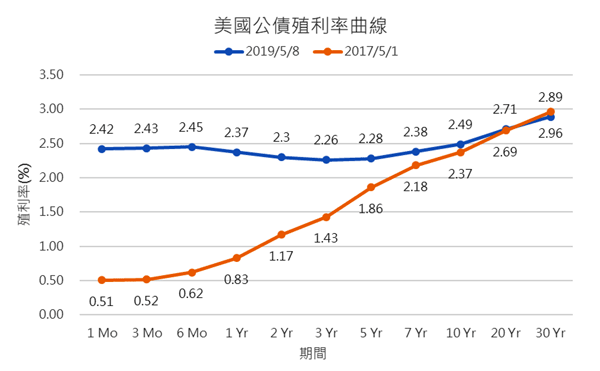

目前已經出現美國公債殖利率倒吊情形,意味著殖利率處於高點,這時正是投資債券基金或ETF的好時機。圖一是美國財政部公布的美國公債殖利率曲線,藍色線是2019/5/8的曲線,橙色線是2017/5/1的曲線,水平軸為債券期間,愈左邊的期間愈短。正常的殖利率應該如橙色曲線分布,1個月及3個月期間的公債短殖利率都只有0.51%,隨著期間愈長殖利率就會愈高,30年期的殖利率為2.96%。對債券來說期間愈短所承擔的風險愈低,報酬率也應該比較低。

再看看目前(2019/5/8)的殖利率曲線,1個月及3個月殖利率都已經2.42%、

2.43%,可是30年期殖利率卻只有2.89%,最大及最小的利差只有0.46%。甚至於3年期的殖利率只有2.26%,比起1個月的還要低,等於出現負利差。當短天期殖利率高於長年期,殖利率曲線就會呈現由左上往右下滑,就稱為殖利率倒吊。

雖然股債組合可以長期持有,但是股債比例卻可以隨景氣部分調整,殖利率倒吊時很有機會股票資產處於高點,加上目前中美貿易惡鬥,讓股市更充滿變數,這時將部分股票資產轉至債券資產,對整體資產報酬更有利,也可以減低對股市空頭的擔憂。

圖一:2019/5/8美國公債殖利率曲線

資料來源:

U.S. DEPARTMENT OF THE TREASURY 整理:怪老子