美國公債ETF 天期愈長報酬率愈高

日期:2018-01-10

2017國內發行的美國債券ETF真是熱鬧滾滾,自從2017/1/17元大投信發行了國內第一檔美債20年ETF(股票代號00679B)之後,國泰投信也在同年4月發行同性質的美債20年ETF(00687B),接著6月元大又發行美債7-10年ETF(00697B),富邦投信也不甘示弱同月一口氣發行了美債20年(00696B)、7-10年(00695B)、1-3年(00694B)這三檔ETF,範圍涵蓋了美國債券長、中、短期的債券ETF。今年12月群益投信也加入了債券ETF行列,一次發行3檔不同產業別的美國公司債。

這麼多的美債ETF,想要挑選到適合自己的,主要看資金容許停留期間有多長,以及自己對風險的承受度。投資期間愈長的美國公債ETF,對利率波動愈敏感,但是報酬率也相對比較好。如果投入的資金允許停留久一點,當然選擇美債20年ETF最有利,雖然短期價格的波動會比較大,但長期投資者主要是靠利息收入獲利,短期的波動可以不用理會。

基本上美國政府公債以年期來區分,短天期的1-3年,中天期的7-10年,長天期的20年以上,只是這些美債ETF都是今年才上櫃,比較長時間的投資績效無從比較。還好美債ETF主要目標是追蹤指數,觀察指數的報酬率也是一樣,只是還得扣除基金的總費用率,才是實際的報酬率。

而元大美債20年以及美債7-10年都是追蹤ICE美國政府公債指數,表二列出了ICE不同年期的美國政府公債總報酬指數10年累積報酬率及年化報酬率,美債20+指數累積報酬率100%,年化報酬率7.2%,高過7-10年期的累積報酬率57.2%,年化報酬率4.6%,可以看出天期愈長報酬率愈高。

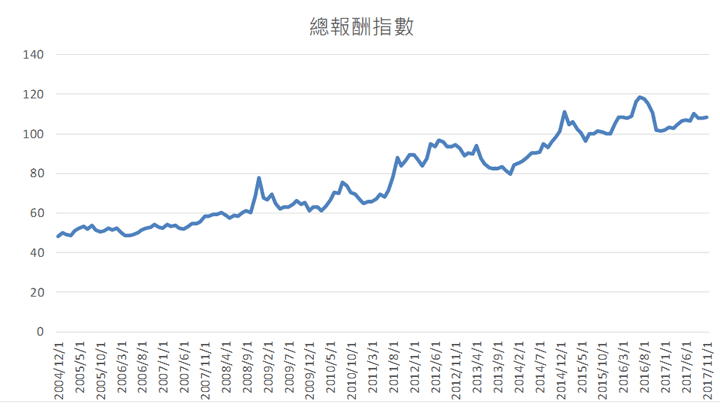

20年期的績效確實很好,波動風險比起股票可是小的很,圖一是ICE美國政府20+公債總報酬指數的走勢圖,可以看出雖然會上下波動,但趨勢是一路往上,即便遇到2008年金融海嘯,也沒有下跌的跡象,這也說明債券基金或ETF是最佳的防禦型投資標的。

可是元大投信追蹤ICE,國泰追蹤Bloomberg Barclay,而富邦追蹤Citi的美國政府公債指數,每家追蹤的指數公司都不一樣,還好美國公債的範圍較窄,而且都屬於知名指數公司,績效不會有太大差距。

整體來說,投資長天期的美國公債ETF的報酬率會比較好,但卻會讓資金的流動性變低,也就是用流動性風險換取較高報酬,至於該如何選擇就看自己資金的運用了。

圖一:ICE美國政府20+公債指數的走勢圖

資料來源:ICE 網站 整理:怪老子

表一:ICE 美國政府公債指數績效表

| ICE U.S. Treasury Bond Index | U.S. Treasury 20+ Year Bond Index | U.S. Treasury 7-10 Year Bond Index | U.S. Treasury 1-3 Year Bond Index |

|---|---|---|---|

| 10年累積報酬 | 100.0% | 57.2% | 15.8% |

| 10年年化報酬 | 7.2% | 4.6% | 1.5% |

資料來源:ICE 網站 整理:怪老子