基金組別才是重點

日期:2014-11-26

投資的關鍵是預測未來的走勢,基金投資亦是一樣。大部分投資者習慣從過去績效來挑選基金,然而歷史績效第一名的基金,未來的表現卻常常令人失望。所以從過去的績效挑選,顯然並不是一個好方法。可是,市面上的基金琳瑯滿目,又該如何挑選呢?

雖然基金的短期績效,無法保證未來也會是一樣,但是長期表現卻是可以期待的。因為每一個組別的基金都有一致性的屬性,所以同一組別的基金,其績效及趨勢才會都差不多。那麼,只要是挑對長期趨勢往上的組別,在同一組別的任何一檔基金,表現及走勢都跟該組別的指數差不多。

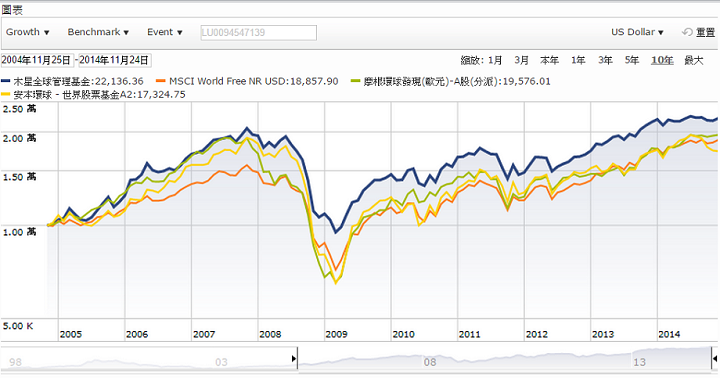

▼木星全球、摩根環球、安本環球、MSCI全球指數走勢都非常一致

資料來源:morningstar網站

例如全球已開發國家這一組的股票型基金,所有該組別的基金,表現都非常一致,幾乎是齊漲齊跌,只是有些基金漲得多,有些基金漲得少,但長期來說都是一波一波的往上走。只要選到這一組別,不用特別挑哪一檔,長期就有平均每年有10%的報酬率,因為MSCI World Index NR(全球指數 淨報酬),長期投資報酬率約10%。

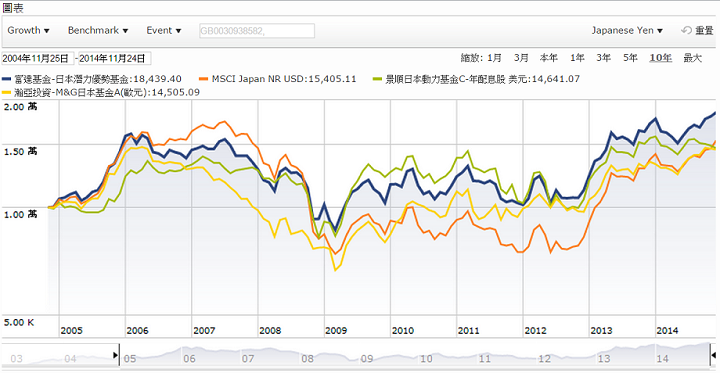

再看看日本,每一檔日本的基金表現及走勢,也都跟對比指數差不多,因為日本這十幾年來,經濟一直沒有成長,所以只要看看MSCI日本指數,就知道結果是不會有獲利的。

所以,選對組別比選基金公司重要,從基金的組別著手,才是致勝的關鍵。

▼富達日本、景順日本動力、M&G日本、MSCI日本指數

資料來源:morningstar網站

每一組別特質都不一樣

基金已經是非常純熟的投資工具,經過長期的演變,專業投資機構早已將投資標的分門別類,按照不同屬性劃分為許多的群組。每一組別的基金都有其特質,只要研究對比指數,就可以了解每一群組的特質,從中挑選出適合自己的組別。

例如股票型基金的組別,平均報酬率就會比債券型基金來得高,當然波動也會比較大。單一國家的基金,平均報酬率也會比大區域的基金還要高,波動程度也是比較高。

股票型基金又可分為產業型及區域型,兩者特質完全不一樣。能源產業的基金,不論長、短期的表現都跟石油價格有關,當石油漲的時候,能源產業表現就會走揚,石油走跌時就會下滑。所以選擇產業的基金,就必須對該產業的前景相當了解。

區域型的股票基金有別於產業型股票基金,因為區域型涵蓋了所有產業,不會隨著單一產業起舞,績效也跟個股無關,只跟經濟景氣連動。當經濟景氣低迷時,基金淨值就會下跌。相反的,經濟景氣熱絡的時候,淨值就會往上走。所以區域型基金相對比較容易選擇,只要確定該區域的經濟會持續成長,投資該區域的組別即可。

至於到底是哪一個區域的表現未來會比較好呢?是歐洲、亞洲還是美洲呢?我最喜歡投資範圍最廣的全球型,因為全球已經包含所有的區域,不用去猜測未來哪一個區域會比較好。而且全球的每個區域比例,指數也都做了最佳調配,當然指數的表現會是所有區域的平均。

全球的股票型基金以及全球綜合債券基金,是我最喜歡的兩大類別。全球股票型基金,又分為已開發國家及新興市場。這兩種類型的基金不只涵蓋全球,也包含了所有產業。已開發國家平均報酬較少,但是相對穩定,新興市場平均報酬較高,波動也較大。

債券型基金也是一樣,全球綜合債券基金除了包括全球各區域之外,每一種債券類型也都涵蓋,如公債、公司債、抵押證券化債券等。只要選擇投資等級的全球債券基金,就不用擔心信用風險,長期持有淨值一定往上走,且有不錯報酬率。

總結來說,基金不應單純從績效來挑選,而是先挑選長期績效往上的組別。組別選定之後,只要用十年的績效排列,挑出該組別中前五名的基金,任選一檔就是不錯的選擇。