用股債配置安度市場大波動

日期:2020-08-03

受到疫情影響全球經濟大幅衰退,為了刺激經濟,歐洲一些國家採用了寬鬆的貨幣政策,規模甚至於大到不可思議的負利率。面對這樣的情景,投資者又該如何布局,才能安然度過這波疫情。尤其是債券型ETF,因為美國公債20年以上的殖利率只剩下1.34%,許多人認為這時候股債配置已經不合時宜。然而這種說法是錯誤的,在股債市大波動時期,股債配置才更形重要。

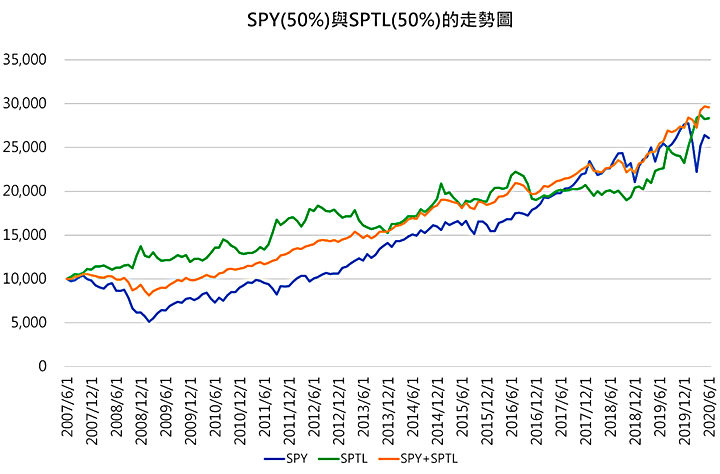

債券的殖利率下跌,為何還要持有債券資產,這需要對債券殖利率結構有進一步理解。不論是股票或債券,殖利率都是由無風險報酬再加上風險溢酬,無風險報酬通常又以美國政府發行的3月期國庫券為代表,而風險溢酬就是承擔風險所需要的報酬。

一般所指的利率都是聯準會的基準利率,只會影響無風險報酬。然而債券分為非常多的種類,每一類別的風險也都不一樣,即便是美國政府發行的公債也有分長短期之分,每一個期間的承擔的風險也不一樣,更何況是公司債,因為發行債券的企業信用評等不同,所承擔的風險更是不同,殖利率當然就不一樣。

圖一列出了不同投資標的的殖利率結構,可以看出公債及投資等級公司債主要的成分為無風險報酬,風險溢酬所占比例不大,而高收益債及個股的殖利率成分大部分來自於風險溢酬。這也可以解釋為何美國公債及投資等級公司債的殖利率,受到聯準會升降息的影響會很大。而同樣是債券,高收益債則對聯準會升降利率較無感,甚至於還會反向的走勢,因為高收益債的報酬主要來自於承擔風險的報酬,對違約率的變化比聯邦利率還敏感。

圖一:不同類別的殖利率結構

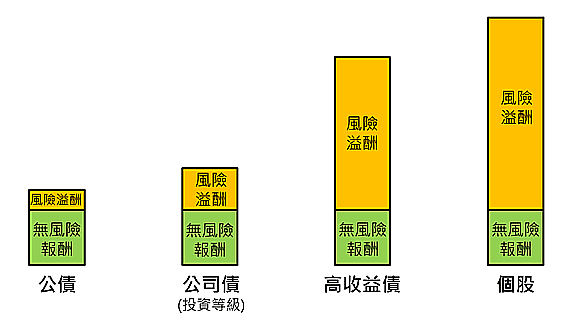

大家看到美國公債殖利率低的可憐,但債券並不是只有公債,還有投資等級的公司債,以及高收益債及新興市場債。當無風險報酬率降低了,所有投資標的報酬率也會跟著下降,但風險溢酬並不會消失。圖二列出了幾檔不同類別的債券ETF,可以看到風險愈大的殖利率就愈高,所以聯邦利率雖然處於低檔時,只是無風險報酬降低,該有的風險報酬還是存在,所以沒有理由更動債券的持有部位。若是將債券轉成定存報酬率更低,若因為債券殖利率低就將債券資產轉成股票型資產,這樣確實會拉高平均報酬率,但是相對的所要承擔的風險更高了,這並不是一個很穩健的做法。

圖二:不同等級債券的殖利率

債券型ETF因為跟股票型ETF有負相關,互相搭配可以有效的降低資產的波動度,屬於防禦型的產品,持有的主要目的並非用來增加報酬率,而是降低股債組合的波動。舉個例子來說,有A、B兩個組合,A組合全部都是債券ETF,而B組合有30%的股票ETF以及70%債券ETF,B組合的平均報酬率會比A組合大可以理解,因為有30%的股票成分,而股票平均報酬率會比較高。令人訝異的,B組合的波動度竟然還比A組合還要低,B組合因為有了股票的成分,才會讓整體資產的波動度變小了。

也就是說,即便是保守型的投資者,也不應該全部持有債券型ETF,應該適度的加入股票型ETF的部位,讓整體資產的波動更小。積極型的投資者也不應全部都持有股票型ETF,應該股票型及債券型ETF同時持有,雖然平均報酬率會下降一些,但是整體波動度卻會大幅下降,這樣的組合可以得到最高的夏普值,也就是所承擔最小的風險獲得最大的報酬。

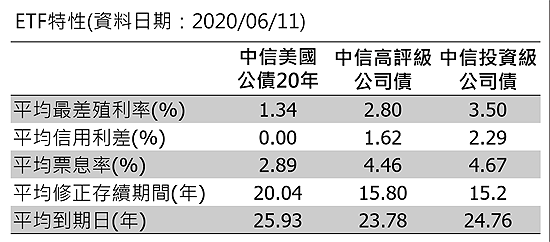

例如50% SPY及50% SPTL的組合,這兩檔都是美國SPDR所發行的ETF,SPY追蹤S&P500指數,SPTL追蹤美國長天期公債指數 (Bloomberg Barclays Long U.S. Treasury Index) ,從2007/6/1開始至2020/6/1為止,SPY的平均報酬率8.65%,SPTL的平均報酬為8.76%,而各50%組合的平均報酬率為8.71%。

表一:SPY、SPTL及SPY+SPTL各式報酬率及標準差(2007/6/1-2020/6/1)

| 證券標的 | 平均報酬率 | 標準差 | 累積報酬率 | 年化報酬率 |

|---|---|---|---|---|

| SPY | 8.65% | 15.17% | 161.0% | 7.65% |

| SPTL | 8.76% | 12.12% | 183.4% | 8.33% |

| SPY+SPTL | 8.71% | 8.17% | 195.7% | 8.69% |

讀者或許好奇,SPTL的報酬比SPY還要高,因為SPTL這檔債券ETF持有的都是美國長天期的公債,波動度也不會比SPY少到哪裡去,報酬當然不會少很多,甚至於更高。而波動度一般使用標準差當指標,愈低的數值波動度與小,SPY在這期間的標準差為15.17%,而SPTL的標準差12.12%也沒有少多少,但是50% SPY及50% SPTL組合起來的標準差只有8.17%。組合平均報酬率只從最高的SPTL 8.76%掉到8.71%,而標準差從15.17%大幅的降到只剩下8.17%。

從績效走勢圖來看更明顯,圖三藍色線條為SPY,綠色線條為SPTL,橙色線條為SPY及SPTL各50%組合的走勢圖,很明顯的可以看出,SPY及SPTL有相當時間是呈現反向走勢,橙色組合那條線就剛好遊走在藍綠線條的中間,到了最後橙色的線還高於SPTL。以投資績效來看,SPY累積報酬率161.0%,SPTL 183.4%,SPY+SPTL 195.7%,年化報酬率SPY 7.65%,SPTL 8.33%,SPY+SPTL 8.69%。這代表SPY+SPTL的組合除了波動變小很多,最後的績效還都高於單獨SPY或SPTL。

SPY+SPTL的平均報酬率8.71%,略小於SPTL的8.76%,最終的年化報酬率卻高於SPTL,這說明了波動度會影響投資績效。平均報酬率與標準差僅用於統計報酬率的平均值與波動度,平均報酬率是每一個固定期間報酬率的平均值,每一個期間的報酬率是獨立的,相互之間不會影響。而累計報酬率及年化報酬率則是最終投資績效的衡量。

同樣的平均報酬率最後的績效也會不一樣,波動度愈大績效變化也會愈大,所以SPTL平均報酬率雖然較大,但是因為波動度較大的原因,最後的績效還低於SPY+SPTL這個組合。這也是波動度重要的原因,即便平均報酬率比較小,但是可以讓資產穩穩的上升,最後獲得較高的淨值。

圖三:SPY及SPTL組合走勢圖