投資ETF才能真正分散風險

日期:2022-12-16

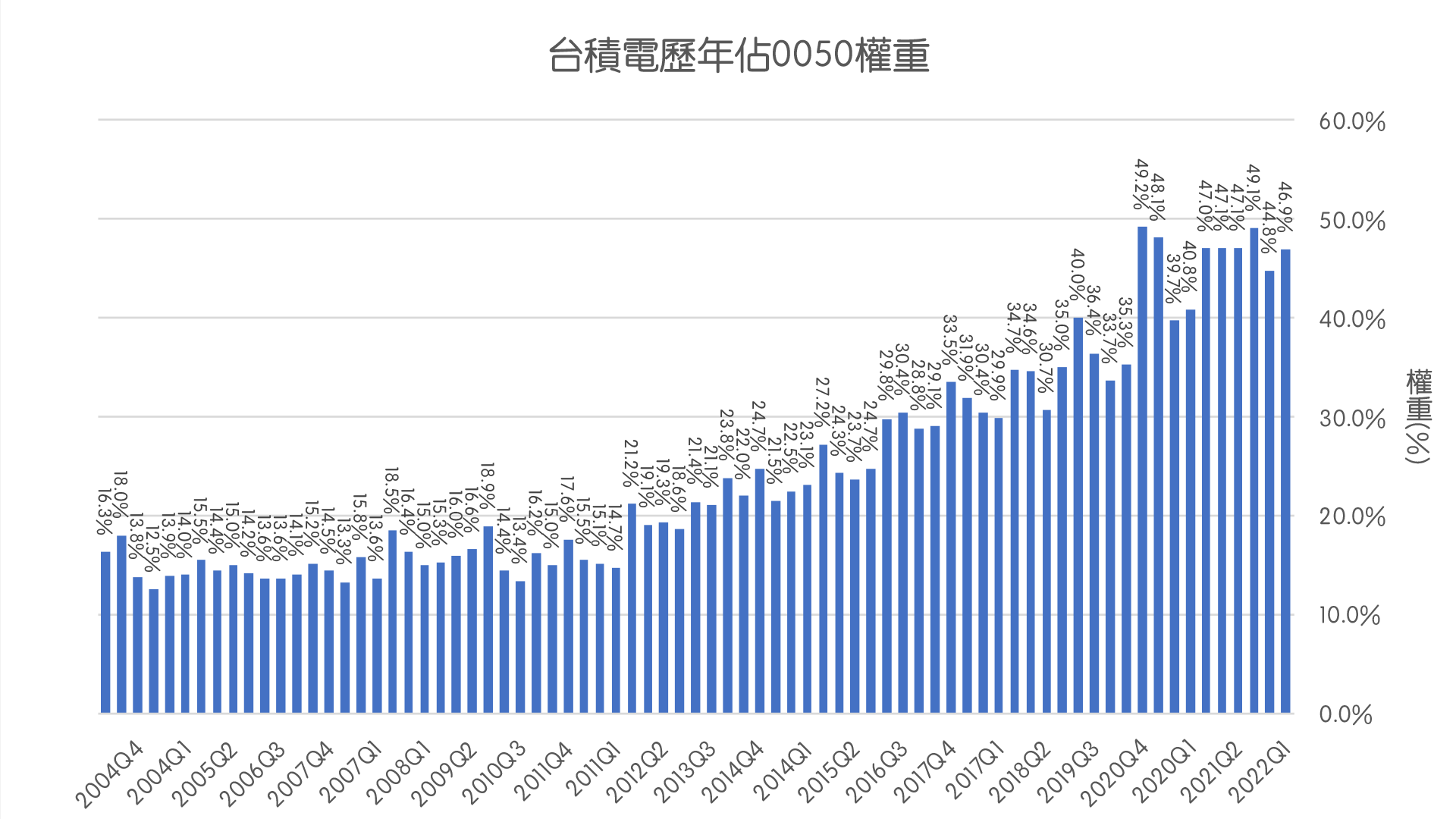

台灣2022/9/22凌晨2時許,Fed宣布升息3碼,反應股市下跌的壓力仍然存在。投資報酬雖然重要,但風險可不能不顧。台積電於2022Q2的權重佔0050高達46.9%,幾乎將近一半,也就是說0050的績效有一半是由台積電決定,於是有人提出與其買0050,還不如買台積電。會持這種主張的人,就是沒有風險意識!

台積電還會這麼風光多久,沒有人可以預測,如果只是持有單一台積電,台積電表現很好時,當然績效會比0050更好。但是科技領域瞬息萬變,萬一台積電的績效受到影響,績效就比0050還要差。0050是由台灣市值前50大所組成,即便台積電未來不如預期,市值必然下降,權重自然下降,其他的權值股權重自然上揚,台積電的影響就愈來愈低。

也有一些人以為0050權值股的權重是由指數編撰公司指定的,事實並非如此, 0050追蹤台灣50指數,雖然每季會調整一次,指數公司只是制定一個規則,決定符合條件的個股,而這規則也很簡單,就是由市值的排名決定,至於權重是由權值股的市值佔整體比重決定。

台積電的權重並不是一開始就這麼高,在2003 Q3時權重持佔16.3%,還曾經跟鴻海不相上下,到了2012年權重才開始一路上升,最高曾到49.2%。這說明了什麼呢?在2003到2011年之間,台積電的市值成長跟其他公司沒有太大的差異,但是在2012年之後,台積電的市值成長幅度,比其他權值股多太多了,這只能說明目前台灣經濟太過依賴半導體產業,尤其是台積電,萬一台積電獲利變差,不止台股會受到影響,整個台灣經濟都會受到打擊。

投資不能只看過去績效,要看的是未來的表現,而未來會是哪一檔最好,不用去猜測,市場自然會汰弱留強,這也是為何市值型ETF是最佳投資標的。未來會如何既然不知道,就存在一定程度的風險。最有效的風險規避方法,就是透過分散區域及產業,範圍越大產業越廣風險就愈小。

持有0050雖然包括了全產業,但是區域範圍只有台灣,因為產業不均勻,嚴格來說都已經不夠分散了,更何況只持有單一台積電這檔個股。若要更分散投資風險,還有其他範圍更廣的市值型ETF,例如追蹤美國S&P 500指數的ETF,證券代號IVV、SPY、VOO等都是,只是這是美國發行的ETF,需要透過複委託或透過美國券商購買。國內也有元大投信00646,只是費用率稍高。當然,更分散的標的就是範圍包含全球的市值型ETF,例如證券代號VT、URTH、ACWI等都是,只是國內沒有投信發行而已。

投資必須有風險意識,而且也很簡單,只要持有市值型ETF,就是讓市場幫我們挑選標的,區域愈大、產業愈廣風險就愈低,當然報酬也就愈平均

圖1:台積電佔0050歷史權重

公開資訊觀測站,作圖:怪老子

公開資訊觀測站,作圖:怪老子