金融族群中的一匹黑馬

日期:2022-01-07

目前國內只有一檔追蹤台灣金融指數的ETF,就是證券代號0055的元大MSCI金融。有一次我在整理這檔ETF的權值股時,我發現一檔不一樣的金融股,一般來說金融股都是一些金控公司,而這一檔卻是以租賃起家的中租-KY (5871),每年的獲利均相當耀眼,現金配息卻是非常寒酸,然而以總報酬來看,最近5年的年化報酬高達41.56%,換算出來相當於468%的累積報酬率,再次說明了資本利得(價差)有個低現金配息的特徵。

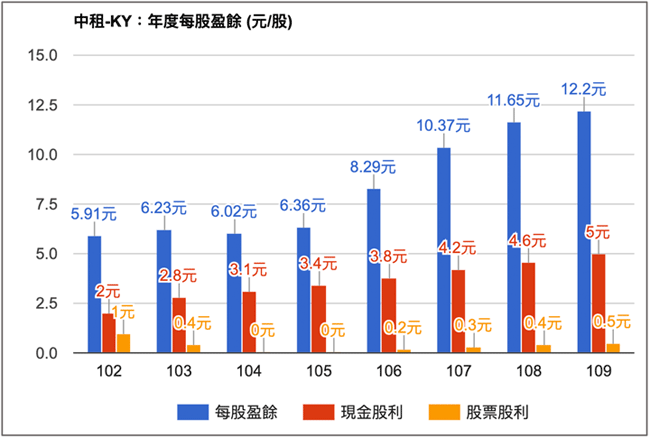

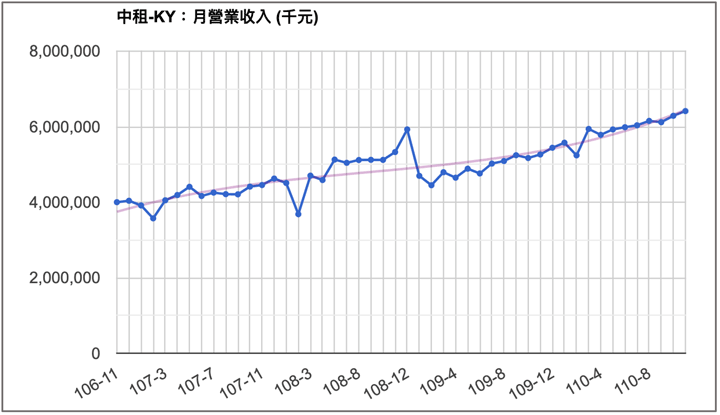

圖一是中租-KY的每股盈餘、現金股利以及股票股利的狀況,可以看到最近4年的EPS一年比一年多,也就是成長的趨勢,2020年EPS 高達12.2元,可是現金配息卻只有5元,配息率當然只有40%。這些沒有配出來的現金,就是留在企業內繼續投入,所以獲利才能夠一年比一年多。圖二是最近4年營業收入的走勢,可以看出2017年11月營收約40億元,到了2021年11月營收成長到約64億元,成長幅度高達60%,也就是生意愈做愈大,獲利當然愈多。

除了營收最好可以跟著淨利成長之外,資產規模若也能跟著淨利一起成長,這樣淨利的成長更扎實,畢竟租賃公司就是靠資產營運的,淨利增加裡當資產也要增加才合理。2017年Q3的資產總額約3,117億元,而2021年Q3資產總額達到約6,650億元,成長了113%,這樣更能確定淨利成長是扎實的。

當然更關心股價是否也跟著成長,2017/12/13的收盤價只有86.2元,而2021/12/13的收盤價為255.5元,股價成長了196%,成長幅度高於淨利,主要原因是本益比。2017/12/13的本益比只有 11.2倍,可是2021/12/13的本益比卻高達19.93倍,如果相同的每股盈餘,2021/12/13年的股價會是4年前的1.8倍,也就是中租-KY若賺一樣多的錢,現在買比過去貴1.8倍。

本益比變高主要因素有兩種,一個是淨利成長幅度高於市場預期,另一個則是整體大盤上漲。原因我們不知道,但就用4年前11.2倍的本益比估算,最近4季EPS的加總14.23元,股價也應該是159.4元。每股盈餘成長才是推升股價上漲的主要原因,而且是一上去就回不來。

總整理一下,股價推升來自於EPS成長,營收及總資產也要跟著成長才正常,而總資產的成長若不靠增資及借貸,就得將獲利留下來再投資,所以現金股息只好配少一點。雖然現金股息少了,但是股價的獲利卻遠大於現金配息,投資者要現金還是價差,自己想一想。

圖一:中租-KY每年EPS呈現成長趨勢

資料來源:怪老子網頁

圖二:月營收也是成長態勢

資料來源:怪老子網頁