股價是否過高 看本益比就知道了

日期:2021-08-11

台股一路衝破了一萬八千點,這到底是台灣經濟奇蹟,還是泡沫即將來臨,只要看看目前的本益比就知道了。

投資與投機不同

個股投資存在基本面及投機面這兩種方式,有人靠盈餘的配息獲利,也有人就只看短線價差。短線價差著重心理面,只看股價動能及成交量,投機性質畢竟比較高。基本面的投資者,只要看好一檔股票前景,期待每年均有盈餘,單靠配息就有不錯獲利,持有期間股價的小波動就不用去煩惱了。這種投資方式確實比較穩健,只不過關注的期間得較長才行,通常至少5年以上,效果才不會被期間的股價波動所淹沒。

即便基本面不錯的股票,用比較低的價格買入,獲利的空間才大,而股價高低的評估一般使用本益比,而不用殖利率。配息必須來自於盈餘,否則就是把本金配發回來,沒有啥好高興的,因此用本益比會比殖利率來得可靠些。本益比就是股價除上盈餘,簡單說股價是每一年盈餘的倍數,而殖利率是配息除上股價,跟盈餘沒有直接關聯。本益比也有回本年數的意思,本益比愈小愈好,畢竟回本年數愈短,投資者當然愈高興。

就以中華電這檔個股來說,2021/7/12收盤價113.5元,過去4季的每股盈餘為4.38元,所以當天的本益比為25.9,也就是說目前投資中華電,要等26年後才會回本,是不是划算投資者心中自然有個底。

研判股價是否偏高

個股的股價若一路飆高,是不是泡沫就看每股盈餘有沒有跟上,如果每股盈餘沒有每年增加,可是股價卻是一路往上走,就有泡沫嫌疑。畢竟投資者期望的本益比是固定的,如果每股盈餘一年比一年多,股價一年比一年高,才不會造成本益比過高。

個股的股價高低可以用本益比來評估,ETF的股價是否合理也可以用同樣方式來評估,只是ETF又不是個股,那來的本益比呢?雖然ETF不是個股,但卻是指數型基金,由許多檔個股組合而成,而且成份股在一定期間也不會更換。只要將所有權值股的市值加總,再除上所有權值股的盈餘加總,就是該ETF的本益比。

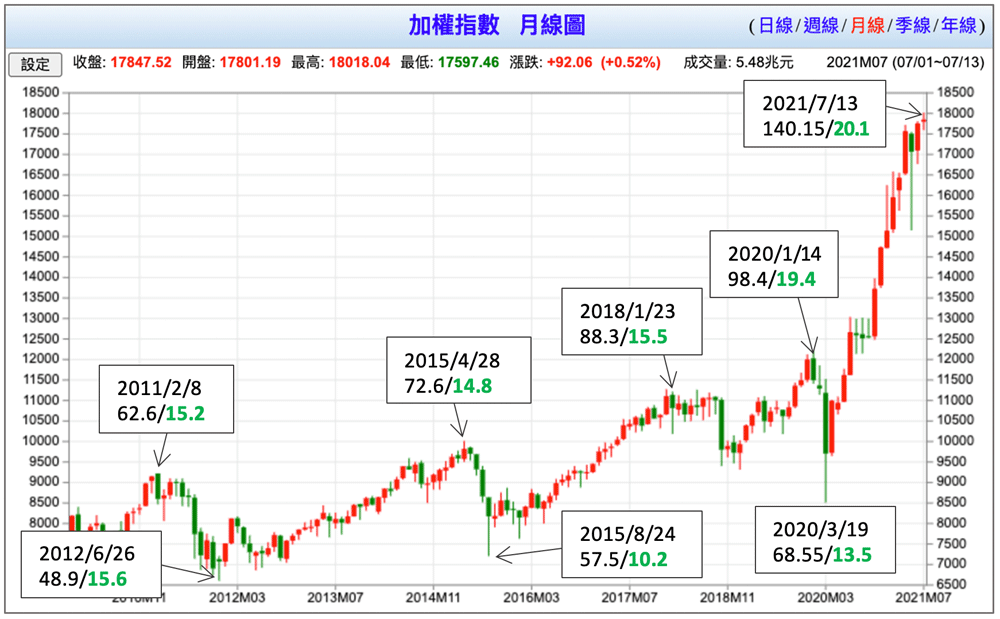

例如證券代號0050這檔元大投信發行的ETF,就是元大卓越50這檔指數型基金,成分股就是全台灣上市股票中,市值最大的50檔,每一檔的權重都不一樣。 元大投信網頁中會揭露該ETF的本益比、股價淨值比這些資訊,圖一是摘錄自元大投信網頁,在2021/6/30日,本益比為19.17,股價淨值比3.02。雖然元大並未揭露每股盈餘,但是當日收盤價138.95,收盤價除上本益比就是每股盈餘7.25元。

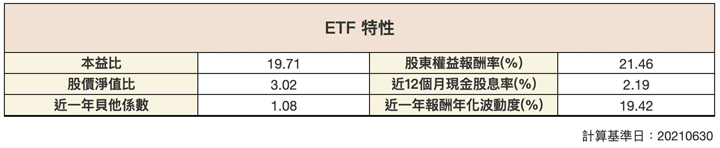

每股盈餘為財報的數字,不會隨著市場變動,只有在每一季財報公布後才會改變,而股價是隨著股票市場變動的,股價愈高本益比就會愈大。圖二是過去十年大盤的走勢,標示的日期就是每一波的高低點,日期下方有兩個數字,左邊是0050的收盤價,右邊綠色粗體字就是本益比,顯然的0050的本益比均落在10~15之間。然而在2021/7/13日0050收盤價來到了140.15,本益比也來到了20.1,顯然目前股價確實有過高的現象。如果用過去高點的本益比15來看,以目前0050的每股盈餘7.25元計算,股價落在109才是比較合理的。

投資沒那麼複雜,只要選擇好股票,長期持有靠著配息獲利,就這麼簡單。哪些是好股票讓市場自行淘汰,留住全台最優質的50檔就可以,證券代號0050及006208這兩檔,追蹤台灣五十指數的ETF就是好選項。至於股價是否合理,評估一下本益比就知道了。

圖一:元大投信0050特性

圖二:0050股價及本益比