目前定存股還可以投資嗎?

日期:2021-04-21

台股這一波的漲勢來的又急又猛,眼看就要破一萬七千點了,許多投資者開始懷疑還會持續往上漲,會不會沒有人知道,但可以確定的是這波的漲幅是由權值股所帶動。股價是否過高看本益比就知道了,本益比就是股價除上最近4季每股盈餘,也是回本年數的概念。最近10年的股市高點,大盤本益比都落在15倍上下,但是2021年3月份整個大盤本益比已經來到了21.7倍。例如表1所示,以2021/4/12證交所資訊,占台灣加權股價指數30.6%權重的台積電,本益比來到了30.3,幾檔權重較大的個股也不遑相讓,例如聯發科37.1、台塑化125.9、中華電25.8、台達電29.7、台塑32.7、南亞26.4等個股比比皆是。統計當日本益比超過20的股票占了65.5%的權重。

不過,不是所有的股票都大漲,尤其是高配息的定存股,股價並沒有漲太多。例如台泥(1101)在2021/4/12的本益比只有11.1,而殖利率卻高達7.5%,仁寶(2324)本益比12.7,殖利率5.9%,英業達本益比13.0殖利率6.8%,華碩本益比10.5殖利率6.9%,遠雄本益比11.5殖利率8.0%。還有許多不錯的公司本益比及殖利率都尚能接受,只是沒有一一列舉出來而已。

國內偏好定存股的投資者也不少,這時候挑選定存股還是值得的。然而這類投資族群偏好配息,而金融股因為殖利率不錯,常常聽到某些人重壓某一檔的金融股,在風平浪靜時當然不會有問題,萬一該檔股票出現問題,虧損就會非常慘重。

要避免風險過度集中的情形,就是雞蛋不要放在同一個籃子裡,分散投資標的。除此之外,若要讓配息更穩定,除了分散標的之外,最好也可以將資金分散至不同產業,才不會受到單一產業的景氣循環的影響,造成配息變動過大。

投資組合理論也可以用在配息,只要每一檔的配息都不錯,多檔配置的結果,因為不同產業相關係數較小,組合後配息的波動也會降低。其實,並不是只有金融股有較高殖利率,其他產業也有很多高配息的標的,能夠適度分散資產,整體配息會更穩定。

選擇定存股還有一點要特別注意,不要只看殖利率高就認為不錯,配息要來自於盈餘,否則就等於吃老本。只要看到每股配息大於每股盈餘,就代表配息來自於持有資產。例如在2021/4/12日殖利率排名第一的大魯閣(1432),當日殖利率高達26.4%,可是108年度每股虧損3.04元,可是卻配發每股4元現金股息,109年每股盈餘0.14元,也預備配發4元的現金股息,顯然所配出來的現金並非來自獲利,只是將現金資產還給股東而已。

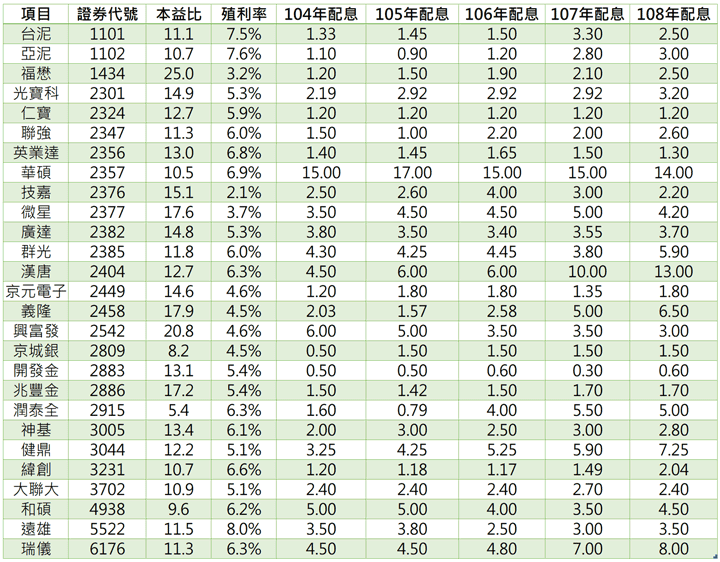

比較不知道如何挑選個股的投資者,選擇國內高股息的ETF也不錯,例如元大高股息(0056)、元大台灣高股息低波ETF (00713)、國泰台灣ESG永續高股息ETF(00878)、復華富時台灣高股息低波動(00731)、富邦臺灣優質高息(00730)等。這些ETF都擁有高股息的權值股,股價也是相對低檔。從2021/4/12這一日,元大高息低波00713這一檔ETF,本益比12.78,近12個月現金股息率4.14%,而元大高股息0056這檔ETF,本益比12.08近12個月現金股息率5.01%,其他檔因為找不到資料就沒有列出來。表2整理了元大高股息(0056)這檔ETF所持有的權值股資訊,除了本益比、殖利率之外,還有最近5年現金配息。從表中可以看出,每一檔配息都相當穩定,殖利率也不錯,本益比都在可接受範圍內。

許多人不了解,高股息隱含的就是低成長,因為企業的成長已經到頂,已經不需要再投資,才會將大部分的盈餘配回股東,相對就沒有題材可以炒作,股價也會比較穩定,這也更符合定存股的特質,畢竟要的是配息,股價波動愈低愈好。定存股雖然多頭市場時無法享受大漲的利益,但是遇到空頭市場時,相對跌幅也是有限。其實,成長股及定存股各有好壞,就看自己要甚麼。

表1:台股本益比超過20占權重65.5% (2021/4/12)

表2:0056權值股2021/4/12本益比、殖利率及最近5年現金配息