讓獲利加速的魔法與毒藥

日期:2014-11-03

投資一檔股票型基金,一年獲利20%,只要利用財務槓桿,輕鬆就可變成80%,獲利足足提升了4倍。財務槓桿簡單說就是借錢投資,如果一切順利是可以讓資產快速增值,萬一投資失利也有可能傾家蕩產,不能不謹慎使用。

許多年輕人因為自有資金不足,又想要快速致富,就比較容易借錢投資。槓桿投資確實是個好工具,但必須確實了解其原理,做好風險評估,才不會到時偷雞不著蝕把米,反而擴大虧損。

財務槓桿的原理,就是利用貸款放大持有資產的報酬率。所以首先得了解投資報酬率的公式及意義。投資報酬率就是獲利占投入金額的比率,公式如下:

投資報酬率 = 獲利金額/期初投入金額

例如Peter期初投入100萬元於一檔股票型基金,壹年後淨值漲到了120萬,獲利金額為20萬元,因為投入100萬,獲利占投入金額的20%,所以投資報酬率為20% (=20/100)。

Michelle在同時間點,一樣投入100萬於相同的一檔基金,只是Michelle自己只投入50萬,另外50萬元透過5.0%年利率的貸款取得。因為都是投資同一個基金,所以獲利也是20萬。雖然基金獲利相同,但是Michelle因為有50萬貸款,所以必須扣除利息2.5萬元,剩下17.5萬才是淨利。雖然淨利變少了,不過Michelle投入的資金只有50萬元,所以投資報酬率為35% (=17.5/50)。

Peter與Michelle都於相同時間投入一樣的基金,金額也都是100萬元,唯一不同只有資金的結構。Peter全部使用自有資金,而Michelle則是五成的自有資金、五成的貸款。只因資金結構不同,投資報酬率卻相差甚多,全部自有資金的Peter,只有20%的投資報酬率,而使用貸款的Michelle卻高達35%,足足比Peter多了15%。

這是甚麼道理呢?主要是因為獲利與投入的資產有關,跟取得資產的資金結構無關。投入資產為基金,所以20萬獲利來自於基金本身,跟資金如何取得無關。不論持有基金的資金是全部自有,或者部分借貸,這檔基金的獲利都會是20萬,也就是資產報酬率20%。

只要資產報酬率高於貸款利率,就會放大投資報酬率。而且貸款成數愈高,投資報酬率就會愈高。如果基金一年可以創造20%的報酬率,而貸款年利率只有5%,那麼為何不借錢來投資這項資產,扣除利息費用之外,還多出來15%。自己不用出錢,就有多出來的獲利。所以貸款部位愈多,報酬率就愈高。

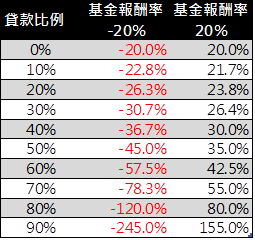

下表為投入基金100萬,不同貸款比例,所得到的投資報酬率,計算明細如下:

這張表看起來,貸款成數和投資報酬率成正比,貸款成數愈高、投資報酬率愈高。上面敘述並沒有錯,但是少了一項最重要的,也是容易被忽略的,就是承擔的風險相對也會愈高。基金並不是每年都會獲利,萬一不是獲利20%,而是虧損20%,那麼除了資產本身的虧損之外,還外加利息支出,造成整體虧損擴大。

若是貸款八成 (自有資金20萬、貸款80萬),當基金報酬率為-20%時,除了基金本身虧損20萬之外,還得另外支付4萬元的利息,總計虧損達24萬。因為自有資金不過20萬,卻虧損了24萬,投資報酬率為-120%。這代表把自己的資金全部虧損光了之外,還負債了4萬元,相當於投入資金的20%。

下表列出基金報酬率為-20%,不同貸款比例下的投資報酬率。結合上、下表,當資產結構為2成自有資金、8成貸款,即便基金報酬率只波動-20%~20%時,投資報酬率的波動卻高達-120%~80%。

如果基金報酬率波動從-20%~20%,不同的貸款成數會造成不同投資報酬率波動。下表列出了不同貸款比例情況下,整體投資報酬率的變化,可以清楚看出,當貸款比例愈高,投資報酬率的變化就愈大。

善用財務槓桿公式

除了原理的敘述之外,財務槓桿還有一個非常實用的公式:

投資報酬率 = 資產報酬率 + (貸款金額/自有資金)×(資產報酬率 - 貸款利率)

其中資產報酬率就是投資資產的報酬率,以上述例子來看,投資資產就是基金,資產報酬率就是基金的報酬率。投資金額100萬、獲利20萬,資產報酬率等於20%。從財務槓桿公式可以看出,當貸款金額為0,投資報酬率就等於資產報酬率,所以資產報酬率也可以解釋為無貸款的投資報酬率。

公式最右邊的項目就是利差:資產報酬率及貸款利率的差額(資產報酬率 - 貸款利率)。中間一項則是槓桿倍數:貸款金額除上自有資金。槓桿倍數及利差兩者必須合起來使用,就是利用槓桿倍數放大利差效果。

當利差為正值時,槓桿倍數就會放大報酬。反過來,當利差為負值時,槓桿倍數就也放大虧損。利差為負值時,代表以貸款部位所產生的獲利尚不足以支付利息,貸款部位就會吃掉自有資金所產生的獲利。

例如當基金報酬率不再是20%,只剩4.0%,比貸款利率5%還要少。若貸款比例80%,也就是20萬自有資金、80萬貸款,那麼貸款80萬所產生的獲利只有3.2萬(=80*4%),而利息卻得支付4.0萬(=80*5%),貸款部位不只沒有獲利,反而造成0.8萬的虧損。自有資金只有20萬,所產生的獲利也只有0.8萬(=20*4%),剛好抵銷掉貸款部位產生的虧損,所以整體投資報酬率為0。從財務槓桿公式也可以驗證這點:

投資報酬率 = 4% + (80/20)*(4%-5%) = 0%

財務槓桿公式明白告訴我們,利差愈大風險愈小,當資產報酬率比貸款利率大的愈多,利差為負值的機會就愈小。槓桿倍數也不宜過大,相同的利差,倍數愈大投資報酬率波動就愈大。萬一利差出現負值,虧損也會被放大。所以,除非很有把握資產報酬率一定高於貸款利率,否則不應該使用過大的槓桿倍數。